目次

- 1 実際に民間銀行の住宅ローンを選んだ方の「住宅ローンを選んだ決め手」

- 1.1 1位:金利が低いこと:68.2%

- 1.2 2位:住宅・販売事業者(営業マン)に勧められたから:23.3%

- 1.3 3位:繰り上げ返済手数料が安かったこと:20.0%

- 1.4 4位:諸費用(融資手数料・団体信用生命保険特約料など)が安かったこと:15.5%

- 1.5 5位:返済期間中の繰り上げ返済が少額から可能であること:14.9%

- 1.6 6位:将来金利が上昇する可能性があるので、将来の返済額をあらかじめ確定しておきたかったから:14.6%

- 1.7 7位:保証料が安かったこと:13.9%

- 1.8 8位:勤務先、取引関係など、日ごろから付き合いやなじみがあったこと:12.1%

- 1.9 9位:借り入れ可能か否か(審査結果)が早く分かったこと:8.8%

- 1.10 10位:金融機関に勧められたから:6.2%

- 2 まとめ

住宅ローンを比較する上で、やってはいけない住宅ローンの決め方というものがあります。

住宅ローンを比較する上で、やってはいけない住宅ローンの決め方というものがあります。

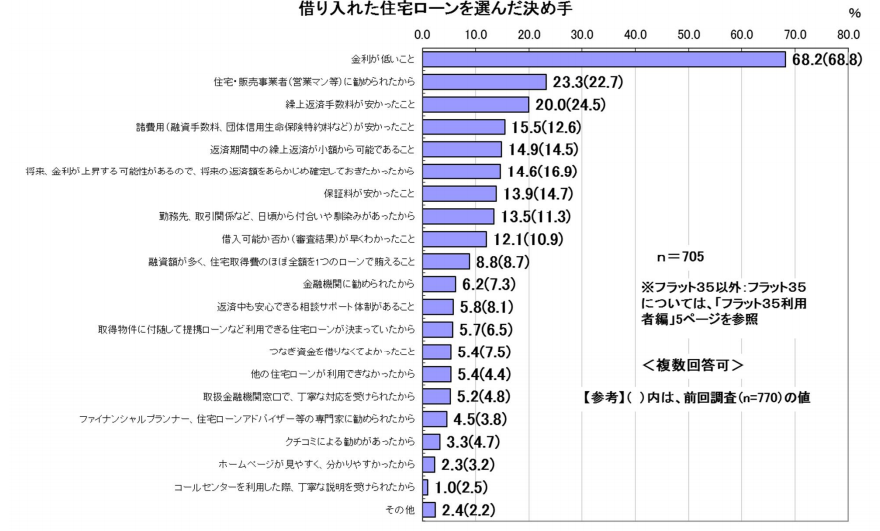

金融住宅支援機構が調査しているアンケートデータには、実際に民間住宅ローンを選んだ方の「住宅ローンを選んだ決め手」というデータがあります。

ここには約1000人の方が実際に民間銀行の住宅ローンを選んだ際に「ここが決め手になった」というアンケート調査なのですが、そのまま参考にしてはいけない結果となっているのです。

多くの方が間違っている住宅ローン比較の方法、選び方について解説しながら、真似してはいけないポイントを紹介します。

実際に民間銀行の住宅ローンを選んだ方の「住宅ローンを選んだ決め手」

出典:金融住宅支援機構

調査方法:インターネット調査

調査対象:2014年7月から2014年10月までに民間住宅ローンの借り入れをされた方

調査人数:858人

調査時期:2014年7月~10月

1位:金利が低いこと:68.2%

「○」/正しい選び方

金利が低いことは重要な住宅ローンの比較検討ポイントになります。

理由

金利が低いことが総返済額が安い住宅ローンということにつながります。住宅ローンで重要なのは、完済までの長期間、いかに利息負担を減らして、返済額が少ない状態になるかということです。

お得であることが住宅ローン選びの重要な基準であるということなのです。金利は総返済額を安くする一番重要な要素なのです。

注意点

ただし、当初10年固定金利などの場合は当初金利だけではなく、当初期間終了後金利も確認しておく必要があります。当初固定金利の金利タイプを選んだ場合、当初期間よりも、当初期間終了後の方が長く、金利の影響が大きいのです。

2位:住宅・販売事業者(営業マン)に勧められたから:23.3%

「×」/間違った選び方

「住宅・販売事業者(営業マン)に勧められた」からは一番やってはいけない住宅ローン選びと言っていいでしょう。どうしても、住宅購入まで尽力してくれた担当者に情がわいてしまうため、上位にランクインしてしまうのですが、利用者のためにはならないのです。

理由

住宅・販売事業者(営業マン)はせっかく物件を販売(契約)しても審査が通らなければ、住宅ローン条項によって契約は白紙になってしまいます。つまり、自分の売上が確定できません。ローン審査が通らなければ一からお客様を探しなおさなければならないのです。手間や時間もまたかかり、自分の売上成績にも影響してしまいます。

そのため、住宅・販売事業者(営業マン)が勧めてくるのは審査に通りやすいメガバンクと地銀ばかりになってしまうのです。金利が低金利で審査が厳しいネット銀行は勧めてこないのです。

金利の低いネット銀行をそもそも比較検討の候補から外してくるのであれば、本当に利用者にメリットがある住宅ローンが見つかるわけがありません。住宅・販売事業者(営業マン)から勧められた住宅ローンも残しておきながら、自分で探すことが重要です。

3位:繰り上げ返済手数料が安かったこと:20.0%

「×」/間違った選び方

理由

繰り上げ返済手数料はほとんどの住宅ローンで無料になっています。つまり、繰り上げ返済手数料で比較する必要はないのです。

4位:諸費用(融資手数料・団体信用生命保険特約料など)が安かったこと:15.5%

「○」/正しい選び方

諸費用が安いことは重要な住宅ローンの比較検討ポイントです。

理由

諸費用は住宅ローンの総返済額に直結するからです。同じ金利なら諸費用が安い住宅ローンを選ぶべきです。

注意点

諸費用はあくまでも金利との兼ね合いで決まってきます。諸費用が安くても、金利が高ければ意味がありませんし、諸費用が高くても金利が抜群に低いのであれば検討の余地があるのです。

諸費用単体で見るのではなく、諸費用とその金利での返済額から、総返済額を算出して比較することが重要です。

5位:返済期間中の繰り上げ返済が少額から可能であること:14.9%

「×」/間違った選び方

理由

繰り上げ返済はほとんどの住宅ローンで1円から返済可能なので、比較材料にはなりません。

仮にフラット35のように100万円からしか繰り上げ返済しかできなかったとしても、100万円貯めてから繰り上げ返済するようにすれば良いだけです。小分けにして繰り上げ返済する方が返済額軽減の効果は大きくなるのですが、それでも大きな影響はないと考えられます。

繰り上げ返済のことよりも、はじめの金利の方が総返済額に重要な影響を与えるのです。

6位:将来金利が上昇する可能性があるので、将来の返済額をあらかじめ確定しておきたかったから:14.6%

「○」/正しい選び方

「将来の返済額をあらかじめ確定しておきたかった」というのは全期間固定金利タイプを選んだということと考えられます。

理由

金利タイプを「変動金利にするのか?」「当初固定金利にするのか?」「全期間固定金利にするのか?」は重要な住宅ローン比較検討ポイントです。

金利タイプによって、将来の金利上昇リスクや返済計画が変わってくるからです。金利タイプはメリットデメリットをきちんと把握したうえで、自分の状況や将来設計に則した金利タイプを選ぶ必要があります。

注意点

金利タイプを絞り込んだら、その金利タイプの中で、諸費用が安く、金利が低い、総返済額の安い住宅ローンを選ぶことをおすすめします。

7位:保証料が安かったこと:13.9%

「×」/間違った選び方

理由

「保証料が安い」というのは、保証料が無料のネット銀行を選んだということだと推測されますが、ネット銀行は保証料が無料である分、事務手数料が高いのです。

保証料だけに着目して比較してはいけないのです。

保証料や事務手数料を含めた「諸費用」と金利によって計算される「総返済額」を合計した最終的な負担額で住宅ローンを比較する必要があります。

8位:勤務先、取引関係など、日ごろから付き合いやなじみがあったこと:12.1%

「×」/間違った選び方

理由

付き合いやなじみがることは住宅ローンとは全く関係がありません。

付き合いがあれば金利が安くなるものでもありませんし、いつも使っているから住宅ローンを優遇してくれるわけでもありません。

また、信頼性の高い銀行である必要も住宅ローンでは重要ではありません。住宅ローンはお金を借りる側なので、銀行が倒産しても借りる側にはほとんど影響はないからです。

純粋に「金利」と「諸費用」「総返済額」で選ぶ方が重要なのです。

9位:借り入れ可能か否か(審査結果)が早く分かったこと:8.8%

「○」/正しい選び方

審査スピードは住宅ローン比較検討のポイントになります。

理由

「審査に自信がある方」「引き渡し(お金を用意する日)に余裕がある方」は審査のスピードで住宅ローンを選ぶ必要はありませんが、「審査に落ちてしまった」「引き渡し日まで時間がない」という片の場合は審査の結果がすぐにわかるという視点で住宅ローンを比較する必要もあるのです。

10位:金融機関に勧められたから:6.2%

「×」/間違った選び方

理由

金融機関は自分の商品を勧めるのは当然なので、金融機関の言うとおりに住宅ローンを選んでしまっては住宅ローンを比較することもできません。

多くの選択肢の中から、特徴を比較して選ぶプロセスが重要なのです。

まとめ

上位10位の理由の中で「○」/正しい選び方はたったの4つでした。

残りの6つは間違った住宅ローンの選び方であり、利用者にとって良い住宅ローンに出会う可能性は低くなってしまいます。

住宅ローンの比較検討で重要なポイントは

- 金利

- 金利タイプ

- 諸費用

- 総返済額

- 保障

- 優遇サービス・付加価値サービス

- 審査の通りやすさ、審査スピード

です。

逆に住宅ローンの比較検討で重要視してはいけないポイントは

- 銀行の信頼性・知名度

- 銀行の種類

- 金融機関担当者の推薦

- 不動産会社の推薦

- 諸費用の一部

- 繰り上げ返済

です。

正しい住宅ローンの比較検討方法を理解して、後悔しない住宅ローンを選びましょう。