目次

![]() 住宅ローンを比較検討するときにまずしなければならないのは「変動金利」か?「固定金利」か?を選ぶことなのですが、この二択が意外と難しく、試算してみればみるほど、「変動金利の金利上昇は不安だけれども、総返済額で数百万円の差があるから、変動金利を選びたい。」と多くの方が思ってしまうのです。

住宅ローンを比較検討するときにまずしなければならないのは「変動金利」か?「固定金利」か?を選ぶことなのですが、この二択が意外と難しく、試算してみればみるほど、「変動金利の金利上昇は不安だけれども、総返済額で数百万円の差があるから、変動金利を選びたい。」と多くの方が思ってしまうのです。

では、変動金利を選んだ人は、金利上昇リスクに備えるためにどういうことをしているのでしょうか?

他の人の金利上昇への備えを参考にすることで、金利上昇リスクに対する不安も軽減できる可能性があります。

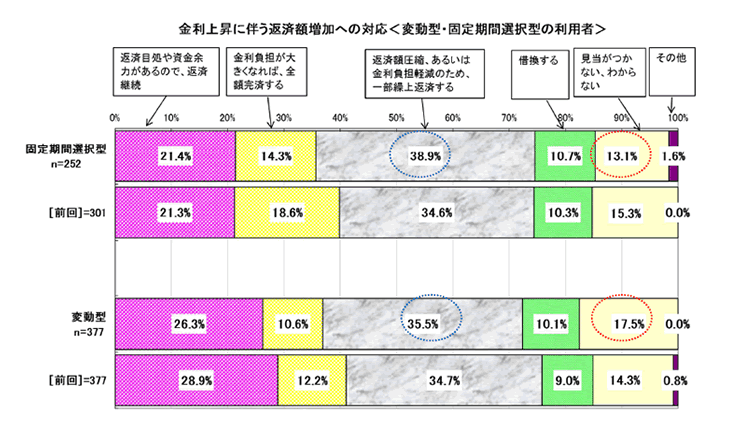

金利上昇に伴う返済額増加への対応

住宅金融支援機構のアンケートデータです。

上記のアンケートでは

1位:35.5%:返済額圧縮、あるいは金利負担軽減のための一部繰り上げ返済

2位:26.3%:返済目途や資金余力があるので、返済継続

3位:17.5%:見当がつかない、わからない

4位:10.6%:全額完済

5位:10.1%:借り換え

となっています。一つずつどういう対策なのか?を解説していきます。

1位の「返済額圧縮、あるいは金利負担軽減のための一部繰り上げ返済」とは

繰り上げ返済をすることで元本を予定よりも早く消化してしまい、金利が上昇したとしても返済額の上昇を抑えるという手法です。ほとんどの住宅ローンでは繰り上げ返済は手数料無料になっていて、何度でも可能なので、毎月少しずつ繰り上げ返済する方もいれば、まとまった金額ができたタイミング(ボーナス時)で繰り上げ返済をする人もいます。

金利上昇に対する有効性:高い

一番スタンダードかつ、効果が高い金利上昇対策と言えます。約3分の1の方が繰り上げ返済をすることによって金利上昇リスクを抑えているのです。

繰り上げ返済による金利上昇対策はおすすめの方法ですが、まとまったお金がになってから繰り上げ返済するのではなく、毎月無理のない範囲でコツコツと繰り上げ返済をした方が、わすれずに繰り上げ返済ができるというメリットとそもそも返済額の削減効果が大きくなるメリットがあります。

2位の「返済目途や資金余力があるので、返済継続」とは

単純に金利が上昇しても、そのまま返済を続けるという回答です。4人に1人の方が金利上昇リスクに備えていないということになります。

返済計画としては無防備な状態と言って良でしょう。

3位の「見当がつかない、わからない」

こちらも2位の返済継続と同様に、金利上昇に対するリスクや対策について考えていない結果と思われます。

4位の「全額完済」

金利が上昇したら全額完済してしまう。なんていう手法が取れるのであれば間違いなく効果のある手法ですが、それならはじめから住宅ローンなど借りない方が良いという矛盾があります。そもそも、全額完済という方法が取れる方は少ないと思われます。

5位の「借り換え」

金利が上昇したら、金利が低金利の他の住宅ローンに切りかえれば良いという考えの方が約1割程度いるということです。

金利上昇に対する有効性:低い

実はこれは大きな間違った考え方です。簡単に言えば、変動金利で金利が上昇したときに借り換えをしようとしても、周りの住宅ローンの変動金利ももっと上昇しているのです。固定金利はそれ以上に上昇しています。つまり、金利が上昇したから借り換えようと思った時には他の住宅ローン金利も上昇してしまっているので、借り換えが無意味な可能性があるのです。

考察

全体から見ると、金利上昇に対するリスクに有効な方法は「繰り上げ返済」のみと言えます。

重要なのはどいう形で「繰り上げ返済」を利用するか?です。

- ボーナス時に繰り上げ返済をする

- 毎月、+1万円繰り上げ返済をする

- 毎月、全期間固定金利を借りていたと仮定したときの返済額分繰り上げ返済する

- 金利が上昇してから、上昇分を相殺すべくある程度の金額をまとめて繰り上げ返済する

- ・・・

繰り上げ返済の方法は、返済計画によってまちまちですが、覚えておいてほしいのは

- 繰り上げ返済は早ければ早い方が返済額削減効果が高い

- 期間短縮型の繰り上げ返済の方が返済額削減効果が高い

返済額削減効果が高いということは金利上昇対策への有効性が高いということです。

住宅ローン返済では、いかに早く元本を減らせるか?というのが金利上昇に対する一番の対策なのです。元本を早く減らすために、繰り上げ返済を活用することを借入時から返済計画に組み込んでおくことをおすすめします。