目次

住宅ローンを比較検討するときにまず最初に考えなければならないのは「どの金利タイプにするか?」です。金利タイプのメリットデメリットを比較することで選ぶことも可能ですが、その前に確認しておきたいのは「他の人って、どれを選んでいるの?」ということではないでしょうか。今回は住宅ローン利用者の金利タイプ選ぶの調査データを紹介します。

住宅ローンを比較検討するときにまず最初に考えなければならないのは「どの金利タイプにするか?」です。金利タイプのメリットデメリットを比較することで選ぶことも可能ですが、その前に確認しておきたいのは「他の人って、どれを選んでいるの?」ということではないでしょうか。今回は住宅ローン利用者の金利タイプ選ぶの調査データを紹介します。

住宅ローン金利タイプ別利用状況

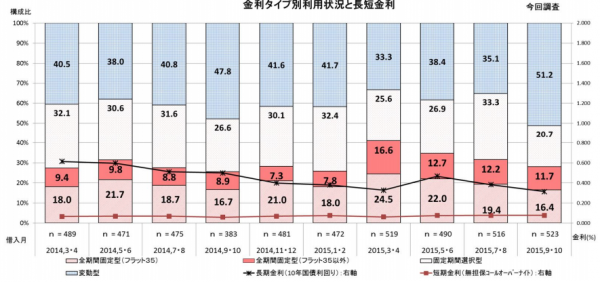

| 金利タイプ | 期間 | 2015年1月 | 2015年3月 | 2015年5月 | 2015年7月 | 2015年9月 |

|---|---|---|---|---|---|---|

| 変動金利 | – | 41.7% | 33.3% | 38.4% | 35.1% | 51.2% |

| 当初固定金利 | 2年 | 1.1% | 0.8% | 1.0% | 1.7% | 1.0% |

| 3年 | 2.3% | 2.5% | 3.1% | 2.5% | 2.7% | |

| 5年 | 9.3% | 7.7% | 5.3% | 7.0% | 3.8% | |

| その他10年未満 | 1.5% | 1.0% | 2.4% | 5.0% | 1.1% | |

| 10年 | 14.6% | 9.6% | 11.2% | 13.6% | 10.1% | |

| 10年超 | 3.6% | 4.0% | 3.9% | 3.5% | 1.9% | |

| 計 | 32.4% | 25.6% | 26.9% | 33.3% | 20.7% | |

| 全期間固定金利 | フラット35以外 | 7.8% | 16.6% | 12.7% | 12.2% | 11.7% |

| フラット35 | 18.0% | 24.5% | 22.0% | 19.4% | 16.4% | |

| 計 | 25.8% | 41.0% | 34.7% | 31.6% | 28.1% |

出典:住宅金融支援機構 調査部

調査データ情報

- 調査時期:2015年9月-10月

- 調査対象件数:523件

- 調査主体:住宅金融支援機構

※住宅金融支援機構はこの調査以降、金利タイプ別の利用状況を更新していません。

結果サマリー

変動金利:当初固定金利:全期間固定金利は5:2:3

変動金利が50%を超える

当初固定金利は10年が10%で一番人気

フラット35は10%台後半

全期間固定金利はフラット35を選ぶ人が6割

住宅ローン比較検討に生かせるポイント

超低金利の今は変動金利を選ぶ方が半数を超える

不況が続き、日銀が銀行に貸すときの金利である「政策金利」は10年以上もゼロ金利を更新しています。結果として、ネット銀行が提供する変動金利が2016年9月時点で0.5%を切る低金利となっています。

景気が好景気になれば、金利が上昇するため、変動金利には金利上昇リスクが発生するのですが、過半数以上の方は

- 「景気は大幅に良くなる可能性が低い」

- 「取りあえず今の金利が低金利の方が良い」

と考えて、変動金利を選んでいるのだと推察されます。日本の場合、人口減少、超高齢化社会が進むという経済的にはマイナス要因が大きい為、すぐに景気が好転することは考えにくいと考える方が多いのではないでしょうか。

ただし、同じようにゼロ金利政策を推し進めていたアメリカは景気が好転し、利上げに踏み切りました。景気は循環するものであり、日本も景気が好景気になり、金利が上昇するリスクがいまだにあることは抑えておく必要があるでしょう。

一方で、金利が上昇するということは景気が良くなって給料も上がっているということにもなります。だとすれば、住宅ローンの返済負担上昇は給料上昇でカバーできるという考え方も間違がってはいないのです。

当初10年固定金利はメガバンクの主力商品だが、陰りも見え始めている

変動金利はネット銀行が当初10年固定金利はメガバンクが主力商品として住宅ローンを販売しています。しかし、データの2年間の推移を見ると、2014年3月には14.5%だった当初10年固定金利の利用者は2015年9月には10.1%まで落ちてきています。メガバンクの当初10年固定金利の魅力よりも、ネット銀行の変動金利の魅力の方が高まっていると消費者は判断しているということになります。

当初10年固定金利の場合、当初10年間は低金利で固定されるものの、当初固定金利の終了後は変動金利よりも金利が高くなってしまうため、デメリットも大きいのです。とくに当初10年間の方が金利上昇のリスクが少ない為、10年後の金利上昇リスクが同じであれば、はじめから低金利の変動金利の方が良いと考えていると推察されます。

全期間固定金利ならフラット35という時代ではなくなる?

全期間固定金利といえば、フラット35というのが代名詞だったのですが・・・どうやらそれも変わりつつあるようです。

というのも、元々は銀行が35年も同じ金利を提供することには大きなリスクがあります。金利が上昇した際に低金利で貸し続けなければならないので、赤字になってしまう銀行側のリスクがあるからです。そこで、低所得者にも安心して住宅ローンが利用できるように作られたのが住宅金融支援機構という独立行政法人であり、フラット35なのです。

しかし、アベノミクスで株価は倍増して今後の景気も良くなると考えた場合に、全期間固定金利を主力商品にしようと各銀行が力を入れ始めているため、徐々にフラット35以外の全期間固定金利も伸び始めているという状況があります。

2014年3月には全期間固定金利の3分の2以上がフラット35でしたが、2015年9月にはフラット35の占める割合は58%まで下がっています。全期間固定金利を比較するときにはフラット35以外の選択肢も考えておくと良いでしょう。

まとめ

住宅ローンの金利タイプの推移というのは、そのときの景気や金利に大きく左右されるものです。参考データとして理解しておくことは重要ですが、最終的に住宅ローンの金利タイプを決めるのは「ご自身のライフプランや金利に対する考え方である」ということを忘れないようにしましょう。

将来の金利は経済の専門家でもあてられるものではなないので「みんなで渡れば怖くない」わけではないのです。後悔しない自分の判断が重要です。