目次

借り換えを除けば、住宅ローンを何度も借りる経験がある方はほとんどいません。マイホームは一生に一度の買い物だからです。だからこそ、経験不足によって住宅ローンをきちんと比較できない方が多いのですが、今回は騙されがちな短期の当初固定金利のウソについて解説します。

借り換えを除けば、住宅ローンを何度も借りる経験がある方はほとんどいません。マイホームは一生に一度の買い物だからです。だからこそ、経験不足によって住宅ローンをきちんと比較できない方が多いのですが、今回は騙されがちな短期の当初固定金利のウソについて解説します。

あなたはどの金利に魅力を感じますか?

住信SBIネット銀行 2016年11月金利

| 金利プラン | 金利 |

|---|---|

| 変動金利自己資金20%未満 | 0.568% |

| 変動金利自己資金20%以上 | 0.497% |

| 当初2年固定金利 | 0.350% |

| 当初3年固定金利 | 0.450% |

| 当初5年固定金利 | 0.440% |

住宅ローンの理解が不足している方の場合

「えっ、変動金利よりも低金利で、はじめは金利上昇リスクのない当初2年固定金利がいいんじゃないの?」

「不正解です。あなたは、一番不利な金利プランを選んでいます。」

これはなぜなのでしょうか?

正確に金利を比較するには、上記の情報だけでは不足しています。

当初固定金利という金利タイプは、当初期間は低金利ですが、当初期間終了後は大きく金利が上昇する仕組みになっています。

銀行のウェブサイトでは下記のように記載されています。

| 金利プラン | 金利 | 基準金利からの 引き下げ幅 | 当初期間終了後の 基準金利からの 引き下げ幅 |

|---|---|---|---|

| 変動金利自己資金20%未満 | 0.568% | -2.207% | -2.207% |

| 変動金利自己資金20%以上 | 0.497% | -2.278% | -2.278% |

| 当初2年固定金利 | 0.350% | -2.080% | -1.800% |

| 当初3年固定金利 | 0.450% | -1.980% | -1.800% |

| 当初5年固定金利 | 0.440% | -2.010% | -1.800% |

この書き方自体がいやらしいのですが・・・

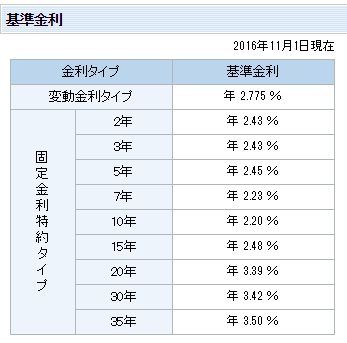

住宅ローンの金利は、基準金利というものがあって、各金利プランは「基準金利からの引き下げ幅」で表現されます。

当初2年固定金利に注目してみると

当初期間終了後の基準金利からの引き下げ幅 -1.800%

となっています。

当初期間終了後は変動金利に切り替わるため、変動金利の基準金利を見てみると

2.775%

です。

つまり、当初2年固定金利の2年後の金利は

2.775% - 1.800% = 0.975%

ということになります。

当初2年固定金利の2年後の金利は、はじめから変動金利を選んだ人よりも、0.4%も高金利になっているということなのです。

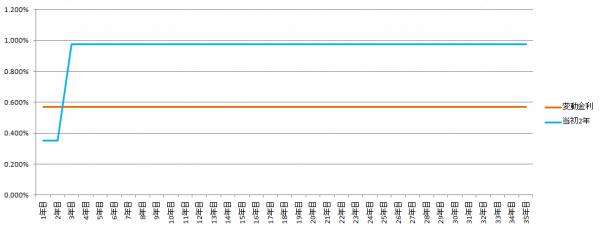

金利変動がなければ下記のようになります。

| 金利プラン | 当初期間金利 | 当初期間終了後金利 |

|---|---|---|

| 変動金利 (自己資金20%未満) | 0.568% | 0.568% |

| 変動金利 (自己資金20%以上) | 0.497% | 0.497% |

| 当初2年固定金利 | 0.350% | 0.975% |

| 当初3年固定金利 | 0.450% | 0.975% |

| 当初5年固定金利 | 0.440% | 0.975% |

グラフで表すとこうなります。

3000万円、35年返済で住宅ローンを組む場合に

当初2年固定金利は、はじめのたった2年間だけ低金利で、その後の33年間は高金利になってしまう、ぼったくりプランなのです。

実際に試算してみます。

当初固定金利と変動金利の総返済額シミュレーション

金利上昇がない場合

| 金利プラン | 当初期間 金利 | 当初期間 終了後金利 | 総返済額 | 差 |

|---|---|---|---|---|

| 変動金利 (自己資金20%未満) | 0.568% | 0.568% | 33,087,613円 | 0円 |

| 変動金利 (自己資金20%以上) | 0.497% | 0.497% | 32,690,840円 | -396,773円 |

| 当初2年固定金利 | 0.350% | 0.975% | 35,026,343円 | 1,938,730円 |

| 当初3年固定金利 | 0.450% | 0.975% | 34,930,976円 | 1,843,363円 |

| 当初5年固定金利 | 0.440% | 0.975% | 34,613,440円 | 1,525,827円 |

10年後に金利が1.0%上昇した場合

| 金利プラン | 当初期間 金利 | 当初期間 終了後金利 | 金利 上昇後 金利 | 総返済額 | 差 |

|---|---|---|---|---|---|

| 変動金利 (自己資金20%未満) | 0.568% | 0.568% | 0.668% | 33,378,038円 | 0円 |

| 変動金利 (自己資金20%以上) | 0.497% | 0.497% | 0.597% | 32,978,676円 | -399,362円 |

| 当初2年固定金利 | 0.350% | 0.975% | 1.075% | 35,329,987円 | 1,951,949円 |

| 当初3年固定金利 | 0.450% | 0.975% | 1.075% | 35,234,170円 | 1,856,132円 |

| 当初5年固定金利 | 0.440% | 0.975% | 1.075% | 34,915,100円 | 1,537,062円 |

10年後に金利が2.0%上昇した場合

| 金利プラン | 当初期間 金利 | 当初期間 終了後金利 | 金利 上昇後 金利 | 総返済額 | 差 |

|---|---|---|---|---|---|

| 変動金利 (自己資金20%未満) | 0.568% | 0.568% | 0.768% | 33,670,754円 | 0円 |

| 変動金利 (自己資金20%以上) | 0.497% | 0.497% | 0.697% | 33,268,798円 | -401,956円 |

| 当初2年固定金利 | 0.350% | 0.975% | 1.175% | 35,635,937円 | 1,965,183円 |

| 当初3年固定金利 | 0.450% | 0.975% | 1.175% | 35,539,676円 | 1,868,922円 |

| 当初5年固定金利 | 0.440% | 0.975% | 1.175% | 35,219,039円 | 1,548,285円 |

20年後に金利が1.0%上昇した場合

| 金利プラン | 当初期間 金利 | 当初期間 終了後金利 | 金利 上昇後 金利 | 総返済額 | 差 |

|---|---|---|---|---|---|

| 変動金利 (自己資金20%未満) | 0.568% | 0.568% | 0.668% | 33,193,260円 | 0円 |

| 変動金利 (自己資金20%以上) | 0.497% | 0.497% | 0.597% | 32,795,411円 | -397,849円 |

| 当初2年固定金利 | 0.350% | 0.975% | 1.075% | 35,137,577円 | 1,944,317円 |

| 当初3年固定金利 | 0.450% | 0.975% | 1.075% | 35,042,057円 | 1,848,797円 |

| 当初5年固定金利 | 0.440% | 0.975% | 1.075% | 34,723,962円 | 1,530,702円 |

どれを見ても、150万円~200万円ほど変動金利の方が総返済額が安くなるのがわかります。

「でも、当初期間中に金利が上昇したら、当初固定金利の方が有利になるのでは?」

「それも不正解です。」

1年後に金利が1.0%上昇した場合

| 金利プラン | 当初期間 金利 | 当初期間 終了後金利 | 金利 上昇後 金利 | 総返済額 | 差 |

|---|---|---|---|---|---|

| 変動金利 (自己資金20%未満) | 0.568% | 0.568% | 0.668% | 33,620,331円 | 0円 |

| 変動金利 (自己資金20%以上) | 0.497% | 0.497% | 0.597% | 33,219,421円 | -400,910円 |

| 当初2年固定金利 | 0.350% | 1.075% | 0.350% | 35,548,404円 | 1,928,073円 |

| 当初3年固定金利 | 0.450% | 1.075% | 0.450% | 35,421,969円 | 1,801,638円 |

| 当初5年固定金利 | 0.440% | 1.075% | 0.440% | 35,044,207円 | 1,423,876円 |

返済期間が35年という全体の返済期間で見た場合には、はじめの数年金利が低金利でも、残りの30年金利が高くなってしまえば、総返済額が大きくなるのことは自明の理なのです。

結論

当初固定金利プラン、とくに当初2年、当初3年、当初5年という短期の当初固定金利プランは

銀行がはじめの金利を変動金利よりも安くして売りやすくした「ぼったくりプラン」

と考えて良いでしょう。

住宅ローンの金利プランは目的に応じて、おすすめできるプランが変わってくるのですが、当初2年、当初3年、当初5年は誰に対してもおすすめできません。

- 低金利が良ければ「変動金利」に

- 金利上昇リスクを回避したいのであれば「当初10年以上の固定金利」に

- 決めかねているのであればミックスプランを

選ぶべきです。

見た目の金利に惑わされてしまっては、銀行の思うつぼとなってしまいます。住宅ローン金利の構造を理解する必要があるのです。

銀行の中には「当初期間終了後の変動金利」と「はじめから変動金利を選んだ場合の変動金利」を同じ金利に設定しているところもあります。この場合は、短期の当初固定金利を選んでも問題ありません。重要なのは「当初期間終了後の金利がどうなるのか?」ですから、チェックすることをおすすめします。