目次

住宅ローン借り換えをしたら、その後の住宅ローン控除(住宅ローン減税)はどうやって手続きをしたら良いのしょうか?今回は「住宅ローン借り換え後の住宅ローン控除(住宅ローン減税)の手続きと書類」について解説します。

住宅ローン借り換えをしたら、その後の住宅ローン控除(住宅ローン減税)はどうやって手続きをしたら良いのしょうか?今回は「住宅ローン借り換え後の住宅ローン控除(住宅ローン減税)の手続きと書類」について解説します。

住宅ローン借り換え後も住宅ローン控除(住宅ローン減税)は受けられる

基本的に住宅ローン借り換えをしても、住宅ローン控除(住宅ローン減税)は継続して受けられます。

国税庁のウェブサイト

No.1233 住宅ローン等の借換えをしたとき

住宅借入金等特別控除の対象となる住宅ローン等は、住宅の新築、取得又は増改築等のために直接必要な借入金又は債務でなければなりません。したがって、住宅ローン等の借換えによる新しい住宅ローン等は、従前の住宅ローンを消滅させるための新たな借入金であり原則として住宅借入金等特別控除の対象とはなりません。

このような場合であっても、一定の要件の下、借り換え後の借入金について引き続き住宅借入金等特別控除を受けられます。

(1)新しい住宅ローン等が当初の住宅ローン等の返済のためのものであることが明らかであること。

(2)新しい住宅ローン等が10年以上の償還期間であることなど住宅借入金等特別控除の対象となる要件に当てはまること。この取扱いは、例えば、住宅の取得等の際に償還期間が10年未満の借入金(いわゆるつなぎ融資)を受け、その後に償還期間が10年以上となる住宅ローン等に借り換えた場合も同じです。 なお、住宅借入金等特別控除を受けることができる年数は、居住の用に供した年から一定期間であり、住宅ローン等の借換えによって延長されることはありません。

国税庁はわざと難しかいているのか?と疑いたくなるような表現ですが・・・

要約すると

住宅ローン借り換え後も、住宅ローン控除(住宅ローン減税)は受けられます。

ただし、「新しい住宅ローン等が10年以上の返済期間のものであること」である必要があります。

また、借り換えをしても、借り換え前の住宅ローンと合わせて最大10年までです。

ということになります。

住宅ローン借り換え後の住宅ローン控除(住宅ローン減税)の手続きはどうしたらいいの?

年末調整で手続きが可能です。

今まで通り、年末調整で住宅ローン控除(住宅ローン減税)の手続きをすることが可能です。

年末調整では

- 金融機関等から交付を受けた「住宅取得資金に係る借入金の年末残高等証明書」

をもらってから

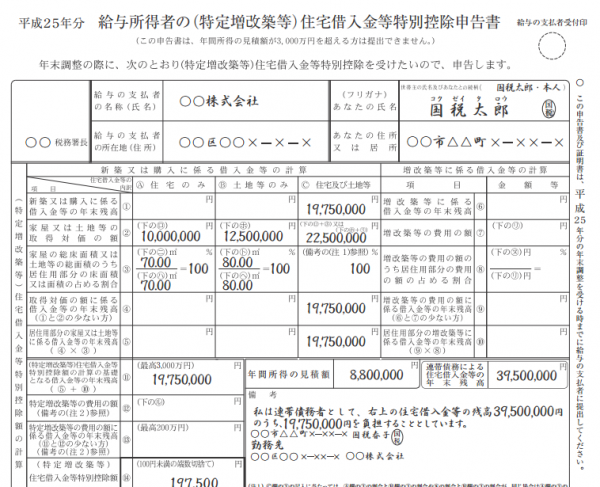

- 税務署から送られてくる「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」

に記入して、一緒に勤務先に提出していたと思います。

借り換え後も、借り換え先の銀行から「住宅取得資金に係る借入金の年末残高等証明書」をもらって、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」に記入して、勤務先に一緒に提出するだけです。

住宅ローン借り換え後の年末調整の注意点

その1.借り換え後の残高が増えた場合に注意!

国税庁のウェブサイトには住宅ローン借り換え後の住宅ローン控除の対象は下記の計算になると書かれています。

A:借換え直前における当初の住宅ローン等の残高

B:借換えによる新たな住宅ローン等の借入時の金額

C:借換えによる新たな住宅ローン等の年末残高(1) A≧Bの場合

対象額 = C

(2) A<Bの場合

対象額 = C × A / B

借り換え前の住宅ローン残高が3000万円だった場合

(1) 同じ金額3000万円で借り換え → 住宅ローン借り換え後の年末残高が対象

(1) 少ない金額2500万円で借り換え → 住宅ローン借り換え後の年末残高が対象

ここまでは借り換え後の残高ですので、金融機関等から交付を受けた「住宅取得資金に係る借入金の年末残高等証明書」の通りでの年末調整となります。

(2) 大きい金額3500万円で借り換え

借換えによる新たな住宅ローン等の借入時の金額(B) = 3500万円

借換えによる新たな住宅ローン等の年末残高(C) = 3450万円

対象額 = 3450万円 × 3000万円 / 3500万円 = 2957万円

となります。金

融機関等から交付を受けた「住宅取得資金に係る借入金の年末残高等証明書」の残高と「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」に記載する金額が異なるのです。

これは、借り換えを利用して多く借りることで住宅ローン控除額を引き上げようとする方がいても「はじめに借りた分までしか控除できませんよ。」とするための計算式です。

その2.残高証明書が間に合わない場合は確定申告が必要

11月~12月の年末ぎりぎりに住宅ローンの借り換えをした場合には、金融機関から交付を受ける「住宅取得資金に係る借入金の年末残高等証明書」が年末調整に間に合わないという可能性が出てきます。

この場合は、次の年の2月~3月の確定申告で自ら、住宅ローン控除(住宅ローン減税)の手続きを行う必要があります。

国税庁のウェブサイトでは

この控除を受ける2年目以後の年分

確定申告書を提出してこの控除を受ける場合

「(特定増改築等)住宅借入金等特別控除額の計算明細書」の所定の欄に必要事項を書いて、住宅借入金等特別控除額を計算し、申告書第一表の「税金の計算」の「(特定増改築等)住宅借入金等特別控除」欄にその控除額を、申告書第二表の「特例適用条文等」欄に「居住開始年月日」等を転記するとともに、その計算明細書及び金融機関等から交付を受けた「住宅取得資金に係る借入金の年末残高等証明書」を確定申告書と一緒に税務署に提出する必要があります。

※年末調整によりこの控除を受けた住宅借入金等以外の住宅借入金等についてもこの控除を受けるためその年分の確定申告書を提出する場合には、金融機関等から交付を受けた「住宅取得資金に係る借入金の年末残高等証明書」は年末調整を受けるときまでに給与の支払者に提出したものも含めて確定申告書と一緒に税務署に提出する必要があります。

つまり、

- 「(特定増改築等)住宅借入金等特別控除額の計算明細書」

- 「住宅取得資金に係る借入金の年末残高等証明書」

が必要ということです。

不明点がある方は、直接税務署に聞きましょう。