目次

住宅ローンの金利予想というのは簡単ではありません。なぜなら、ざっくり言えば住宅ローンの金利は景気によって左右されるからです。景気が良くなれば金利は上がりますし、景気が悪いまであれば金利は低いままなのです。景気を左右する要因というのは一つではありません。人口、世界経済、政府の政策、などあらゆる要素が関係してくるため、専門家でも予測は難しいものなのです。

翌月の住宅ローン金利なら正確に予想できる?

しかし、10年後の、20年後の住宅ローン金利予想は無理でも来月の住宅ローン金利の予想であればある程度正確に予想することができます。

住宅ローンは申込み時点の金利が適用されるわけではありません。

住宅ローンの金利というのは、融資実行時点の金利が適用されるのです。

そのため、申込んでから融資まで1ヶ月~2ヶ月ほどの時間がかかってしまうのが一般的なので、「1カ月後の金利がわかったからって意味あるの?」と思う方も多いかもしれませんが

申込み時の金利が同じだとしても

- 申込み時の金利から来月は金利が下がりそうなタイミング

で申込んだ方が

- 申込み時の金利から来月は金利が上がりそうなタイミング

よりも、実際に適用される金利が下がる可能性が高いのです。

翌月の住宅ローン金利予想方法

1.ソニー銀行の住宅ローン金利は15日前に金利発表!

ソニー銀行の住宅ローン金利というのは、他の銀行とは違う金利発表の方法を採用しています。

普通の銀行の金利発表

- 銀行はその月の適用金利を毎月1日に発表します。

- 一部の都市銀行や地銀では、1日目が土日祝日の場合、第一営業日に発表するのです。

- メガバンクの場合は月末にニュースで変動金利や当初10年固定金利など一部の金利が報道されることがあります。

となっています。多少の前後はあれど基本は月のはじめに発表されるものなのです。

しかし、ソニー銀行は前月の15日前後に翌月の金利を発表します。

15日前には翌月の適用金利がわかることになります。

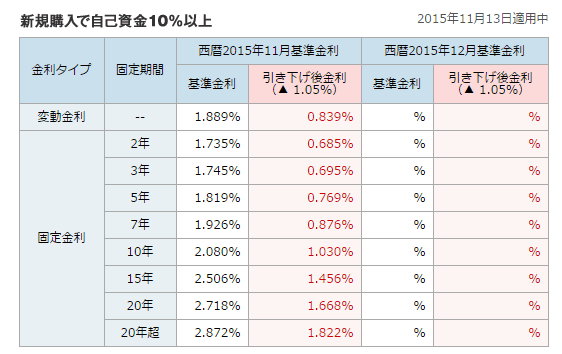

実際のソニー銀行の住宅ローン金利は下記のように表示されます。

執筆時は11月13日なので、12月の金利は記載されていませんが、横に12月基準金利欄が設けられているのがわかるかと思います。ここを見れば翌月の金利がわかるのです。

基本的に銀行の金利というのは横並びで推移するので

- ソニー銀行の翌月金利が上昇 → 他の住宅ローン金利も上昇する可能性が高い

- ソニー銀行の翌月金利が下降 → 他の住宅ローン金利も下降する可能性が高い

と予想できるのです。

「なぜ、ソニー銀行だけ前倒しで金利発表をするのか?」と不思議に思う方も多いと思いますが、ソニー銀行は変動金利と固定金利をいつでも切り替えることができる住宅ローンなのです。そのため金利タイプの切り替えをスムーズにできるサービスとして、前倒しの金利発表を採用しているのです。

2.フラット35債券の既発債でフラット35金利を予想

フラット35の金利も前倒しで予想することが可能です。

フラット35は債権化された金融商品です。債券とは、国、地方公共団体、企業、または外国の政府や企業などが一時的に、広く一般の投資家からまとまった資金を調達することを目的として発行するものです。

フラット35は、債権化されることによって、多くの投資家からお金を集めて、それをフラット35として住宅ローンを利用したい方に融資する仕組みになっているのです。

これを運営しているのが住宅金融支援機構であり、フラット35の債権は、住宅金融支援機構債券と呼ばれています。

投資家からお金を集める債権というのは、金融商品として利息が付きます。

投資家 → 住宅金融支援機構 → フラット35を利用する方

という流れで資金が移動するのですが、住宅金融支援機構も人件費や運営費用があるため

(投資家の収入 = 債権の利回り) + 住宅金融支援機構のコスト・利益分

を上乗せした金利で、フラット35はローンとして貸し出されることになります。

フラット35金利 = 債権利回り + α

なのです。

つまり、毎月投資家に売却される住宅金融支援機構債券の利回りがわかれば、それに一定の+αをすることでフラット35の金利を予想することができるのです。

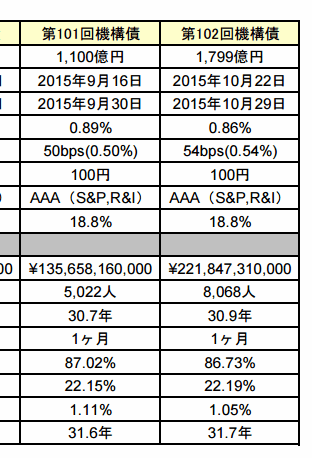

2015年10月の既発債を見てみると

http://www.jhf.go.jp/investor/shisan_tanpo/kihatsu.html

- 債権の利回りは0.86%

フラット35の金利は

- 15年~20年:1.28%(既発債利回り+0.42%)

- 21年~35年:1.55%(既発債利回り+0.69%)

となっています。多少の誤差はあっても、基本的には+αの部分はほぼ同じレートで動きます。

この既発債は来月分が20日前後に情報掲載されるので、20日に既発債をチェックし、前月の既発債の利回りと比較して、増減をみれば、翌月のフラット35金利が増減するのかどうか?を予測することができるのです。

9月20日時点で、この既発債をチェックしていたとしたら

0.89% → 0.86% 「だから0.03%ほど来月のフラット35金利は下がるんだな。」と予測できるのです。

実際にフラット35の金利は

15年~20年:1.32% → 1.28%

21年~35年:1.59% → 1.55%

と0.04%金利が下がっています。0.01%の誤差はあれど予測通りになっているのです。

3.10年もの国債金利「長期金利」の金利予想を見る

住宅ローンの10年以上の固定金利は新発10年国債利回り「長期金利」に連動します。

http://www.bb.jbts.co.jp/marketdata/marketdata01.html

長期金利のグラフ推移を見ても、来月がどうなるのか?を予想することはできませんが

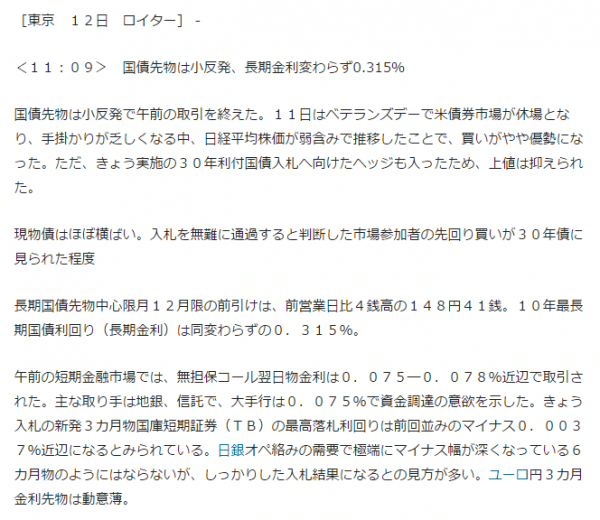

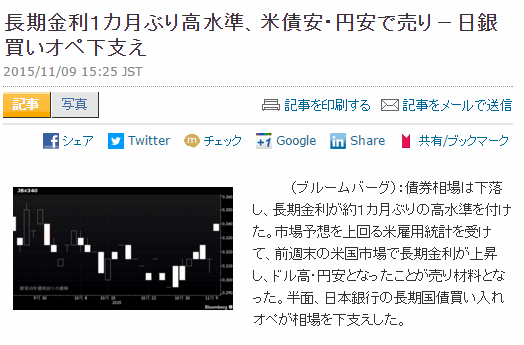

日本の国債というのは安全な投資先という評価が高く、外国人投資家に人気のある投資先です。そんとあめ、外資系のニュース会社であるロイターやブルームバーグなどのニュースサイトが投資家向けに国債価格の変動を日々レポートしてくれているのです。

このレポートを見れば、国債価格がどういう理由で変動しているのか?買いが優勢なのか?売りが優勢なのか?今後どうなりそうなのか?がわかります。

投資家向けなので専門用語や意味を正確に把握することは容易ではありませんが、どうなるのか?の予測はできるかと思います。

ブルームバーグ

http://www.bloomberg.co.jp/

まとめ

翌月の住宅ローン金利は高い精度で予想することができます。

住宅ローンの金利は0.1%違うだけでも、総返済額で数百万円の差が出てしまいます。翌月の住宅ローン金利もチェックする必要があるということです。