住宅ローン控除(住宅ローン減税)は、夫婦共働きの場合は夫婦共有名義での住宅ローン利用の方がお得になります。その理由を解説します。

住宅ローン控除(住宅ローン減税)は、夫婦共働きの場合は夫婦共有名義での住宅ローン利用の方がお得になります。その理由を解説します。

住宅ローン控除(住宅ローン減税)の落とし穴

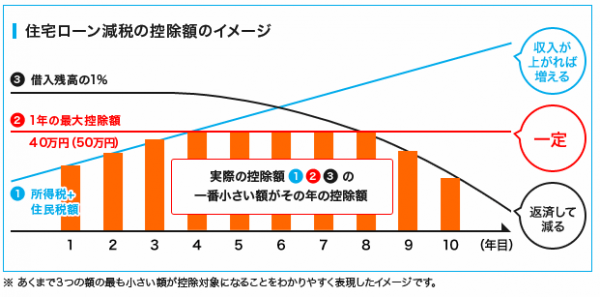

住宅ローン控除(住宅ローン減税)は

住宅ローンの年末残高 × 1.0%

が10年間「所得税+住民税(最大13.65万円)」から控除されるものです。

注意が必要なのは

支払った「所得税+住民税(最大13.65万円)」からの「控除」であるため

「所得税+住民税(最大13.65万円)」 < 「住宅ローンの年末残高 × 1.0%」

の場合は、控除される金額は「所得税+住民税(最大13.65万円)」になってしまうということです。

国土交通省のウェブサイトを見てみると

となっていて、赤枠の中が控除される金額ということになります。

「所得税+住民税(最大13.65万円)」 < 「住宅ローンの年末残高 × 1.0%」

なら「所得税+住民税(最大13.65万円)」の金額が控除される

「所得税+住民税(最大13.65万円)」 > 「住宅ローンの年末残高 × 1.0%」

なら「住宅ローンの年末残高 × 1.0%」の金額が控除される

ことになるのです。

また、この国土交通省の試算を見ると・・・「おいおい、ちょっと待てよ。」と言いたくなるのが

年収675万円でかつ10年で2割の年収憎で計算しています。

そんな人はどのくらいいるのでしょうか?

サラリーマンの年収平均は409万円です。

仮に年収が400万円で配偶者控除がない場合の所得税は

- 控除額:年収400万円: 給与所得控除 134万円 + 社会保険料控除 60万円 + 基礎控除 38万円 = 232万円

- 課税所得:年収400万円 – 232万円 = 168万円

- 所得税額:年収400万円: 168万円 x 5% = 8.4万円

ですから

「所得税+住民税(最大13.65万円)」= 8.4万円 + 13.65万円 = 22.05万円

3000万円超の住宅ローンを組んで、仮に年末残高も3000万円だとした場合

「所得税+住民税(最大13.65万円)」 < 「住宅ローンの年末残高 × 1.0%」

22.05万円 < 30万円

住宅ローン控除(住宅ローン減税)で控除されるのは「22.05万円」です。

4000万円超の住宅ローンを組んで、仮に年末残高も3000万円だとした場合

「所得税+住民税(最大13.65万円)」 < 「住宅ローンの年末残高 × 1.0%」

22.05万円 < 40万円

住宅ローン控除(住宅ローン減税)で控除されるのは「22.05万円」です。

つまり、日本のサラリーマンの平均年収だとしたら、住宅ローンの減税幅が全然活用できない。ことを意味しているのです。

配偶者控除があって、さらに所得税が減る場合にはより減税の効果が薄まってしまいます。

政府はこの低所得者が不利になる住宅ローン控除(住宅ローン減税)の欠陥を回避するために「すまい給付金」を用意したのですが、十分ではないと言えるでしょう。

夫婦共有名義での住宅ローン利用なら、夫婦別で住宅ローン控除(住宅ローン減税)が利用できる!

解決策のひとつが夫婦共有名義での住宅ローンを借りるということです。

共働きの夫婦などの場合は、住宅購入資金を互いに出し合って2人の名義で住宅を取得するケースがあります。「夫婦共有名義」と呼ばれるものです。

4000万円の物件で、2000万円ずつ住宅ローン契約を夫と妻がバラバラに行うことになります。

住宅ローン控除(住宅ローン減税)は、夫婦別々で住宅ローン契約をした場合には2人とも利用することができる制度です。

つまり、4000万円の物件を夫一人で借りるときよりも、2000万円ずつ借りたときの方が「所得税+住民税(最大13.65万円)」が「住宅ローンの年末残高 × 1.0%」を超えない可能性が高いので、住宅ローン控除(住宅ローン減税)の減税幅をフル活用できるということになります。

シミュレーション

年収400万円:所得税8.4万円の夫が一人で4000万円の住宅ローンを借りて4000万円の物件を購入する場合

夫「所得税+住民税(最大13.65万円)」 < 「住宅ローンの年末残高 × 1.0%」

夫 22.05万円 < 40万円

住宅ローン控除(住宅ローン減税)で控除されるのは「22.05万円」です。

夫婦ともに年収400万円:所得税8.4万円で共働きの夫婦が共有名義で2000万円ずつの住宅ローンを借りて4000万円の物件を購入する場合

夫「所得税+住民税(最大13.65万円)」 < 「住宅ローンの年末残高 × 1.0%」

妻「所得税+住民税(最大13.65万円)」 < 「住宅ローンの年末残高 × 1.0%」

夫 22.05万円 > 20万円

妻 22.05万円 > 20万円

住宅ローン控除(住宅ローン減税)で控除されるのは夫婦ともに20万円ずつなので「40万円」です。

同じ4000万円の物件を購入したのにもかかわらず、約18万円の減税効果の差がでてきます。住宅ローン控除(住宅ローン減税)は10年間ですので、単純計算すれば約180万円も減税効果が変わってくるのです。(実際には毎年年末残高が減るので180万円よりは少なくなります。)

まとめ

共働き世帯であれば夫婦共有名義で夫婦ともに住宅ローン控除(住宅ローン減税)を使った方がお得

ということを意味しているのです。

ただし、夫婦共有名義でも子供が生まれて奥さんが働けなくなった場合に奥さん側の住宅ローン控除(住宅ローン減税)が仕えなくなるなどのデメリットがあります。

夫婦の将来の仕事の仕方も踏まえて、夫婦共有名義での住宅ローン控除(住宅ローン減税)の活用を検討してみることをおすすめします。