目次

- 1 2019年7月の住宅ローン金利推移

- 2 2019年7月発表の物件価格推移(2019年5月の統計)

- 3 2019年7月の民間銀行最新ニュース

- 3.1 ネット銀行の変動金利が0.4%台の争いに突入!

- 3.2 大手都市銀行が様々な住宅ローンプランを拡充

- 3.3 SBI新生銀行が新たな変動金利プランを提供開始

- 3.4 住信SBIネット銀行がフラット35(保証型)を開始

- 3.5 auじぶん銀行が無料の疾病保障の補償範囲を拡大

- 3.6 ソニー銀行が低金利の固定金利を提供開始

- 3.7 SBI新生銀行が金利が下がる固定金利を提供開始

- 3.8 住信SBIネット銀行は全疾病保障を導入

- 3.9 住信SBIネット銀行は三井住友信託銀行の口座開設キャンペーンを実施

- 3.10 楽天銀行は楽天銀行(金利選択型)に全疾病保障を導入

- 3.11 東京スター銀行が「スター住宅ローン」をリリース

- 3.12 大手都市銀行は当初10年固定金利を1.30%台へ引き下げ

- 4 2019年7月の住宅ローン関連ニュース

- 5 2019年7月の住宅購入者へのアドバイス

- 6 2019年6月金利から2019年7月金利の変動幅比較

住宅ローン金利推移・今後の金利予想・業界レポートです。2019年3月の住宅ローン金利推移、今後の金利がどうなるのかの予測、不動産業界・住宅ローン業界の最新動向、住宅ローン選びに影響する経済ニュースなどをまとめてレポートしています。住宅ローンを比較検討する上での参考にしてください。

住宅ローン金利推移・今後の金利予想・業界レポートです。2019年3月の住宅ローン金利推移、今後の金利がどうなるのかの予測、不動産業界・住宅ローン業界の最新動向、住宅ローン選びに影響する経済ニュースなどをまとめてレポートしています。住宅ローンを比較検討する上での参考にしてください。

2019年7月の住宅ローン金利推移

平均金利推移

| 年月 | 変動金利 | 当初10年固定金利 | フラット35金利 |

|---|---|---|---|

| 2018年7月 | 0.626% | 1.100% | 1.140% |

| 2018年8月 | 0.622% | 1.090% | 1.140% |

| 2018年9月 | 0.622% | 1.132% | 1.190% |

| 2018年10月 | 0.622% | 1.135% | 1.210% |

| 2018年11月 | 0.612% | 1.153% | 1.210% |

| 2018年12月 | 0.612% | 1.090% | 1.210% |

| 2019年1月 | 0.612% | 1.057% | 1.140% |

| 2019年2月 | 0.612% | 1.025% | 1.110% |

| 2019年3月 | 0.612% | 1.014% | 1.070% |

| 2019年4月 | 0.612% | 1.023% | 1.120% |

| 2019年5月 | 0.612% | 1.028% | 1.090% |

| 2019年6月 | 0.612% | 1.028% | 1.070% |

| 2019年7月 | 0.601% | 0.970% | 0.980% |

変動金利:0.601%

前月対比:- 0.011%

前年同月対比:- 0.025%

当初10年固定金利:0.970%

前月対比:- 0.057%

前年同月対比:- 0.130%

フラット35金利:0.980%

前月対比:- 0.090%

前年同月対比:- 0.160%

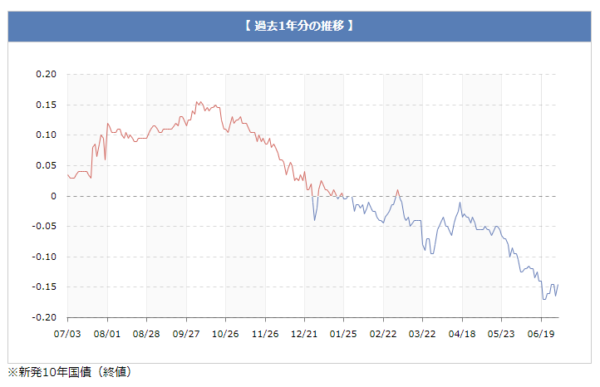

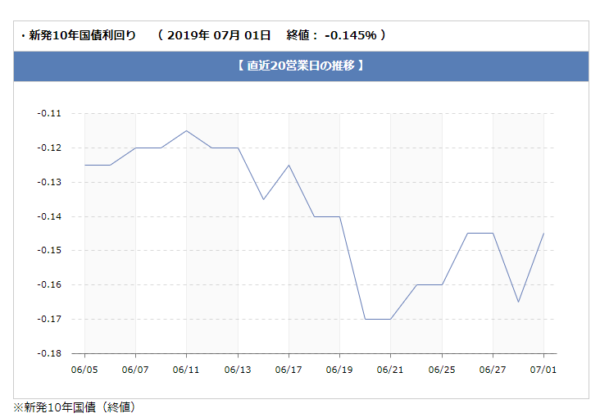

2019年7月の長期金利(新発10年国債利回り)推移グラフ

直近20営業日

過去1年分

現状

住宅ローン金利の決定要因となる10年もの国債金利(長期金利)は2019年6月3日時点で-0.088%でしたが、2019年7月2日時点で-0.145%と国債金利は大幅にていかしています。

今後の金利予想

国債金利は、2018年7月末から見ると急上昇して、2018年11月後半から一転下降しています。急上昇の理由は「日銀の金利上昇容認の姿勢」です。

7月31日の金融政策決定会合で、日銀は「政策金利のフォワードガイダンス(政策金利の予告)」という手法を採用し、「2019年10月の消費税率引き上げの影響を含めた経済・物価の不確実性を踏まえ、当分の間、現在のきわめて低い長短金利水準を維持することを想定する」としました。

しかし、実情では、長期金利の誘導目標を「10年金利ゼロ%程度」で維持しつつも、誘導目標の許容範囲が±0.1%が、±0.2%に引き上げられました。国債買い入れ額は、年間約80兆円と変わっていません。

これのどこが大きなニュースなのかというと、今までは10年もの国債金利が+0.100%に近づいてきたら、日銀が国債買入をして、+0.100%以下に抑え込むという手法で金利をコントロールしていました。しかし、日銀が国債を買い続けたことにより、市場の4割強を日銀が保有する状態になり、債券市場では国債の売買が成立しない日が2018年は7月末時点で7回も発生しているのです。今までは最大でも年2回です。

結局、長年続いてきた日銀の異次元の金融緩和に、限界が見えてきてしまったを日銀が発表したことに他ならないからです。これを受けて、徐々に金利が上昇し、ここ3年間で一番高い金利0.155%を10月4日、10月9日に記録しました。

しかし、トランプ大統領が中国へのさらなる関税の引き上げや、米国の利上げの打ち止めを示唆したことから、投資家のマインドがリスクオフになり、安全資産としての日本円、日本国債の買いが入り、国債金利が下がっています。日朝会談も失敗に終わり、世界経済の失速が見えていることが安全資産である日本国債への買い要因となり、国債金利は、さらに低下しています。

一時的に金利は下がったものの、長期的に見れば金利は上昇していくと予想されます。

2019年7月発表の物件価格推移(2019年5月の統計)

マンション価格平均

| 年月 | マンション | 戸建て |

|---|---|---|

| 2018年5月 | 3320万円 | 3209万円 |

| 2018年6月 | 3338万円 | 3158万円 |

| 2018年7月 | 3376万円 | 3283万円 |

| 2018年8月 | 3333万円 | 3254万円 |

| 2018年9月 | 3305万円 | 3089万円 |

| 2018年10月 | 3288万円 | 3005万円 |

| 2018年11月 | 3335万円 | 3156万円 |

| 2018年12月 | 3413万円 | 3217万円 |

| 2019年1月 | 3319万円 | 3398万円 |

| 2019年2月 | 3498万円 | 3186万円 |

| 2019年3月 | 3514万円 | 3248万円 |

| 2019年4月 | 3433万円 | 3161万円 |

| 2019年5月 | 3346万円 | 3240万円 |

マンション価格:3346万円

前月対比:- 2.60%

前年同月対比:+ 0.77%

戸建て価格:3240万円

前月対比:+ 2.44%

前年同月対比:+ 0.99%

現状

マンション価格は下落し、戸建て価格も上昇しています。昨年対比で見ると、マンション価格、戸建て価格ともに微増です。

今後の物件価格予想

住宅ローン金利が低下すればそれだけ不動産投資をしやすい環境になり、需要が伸びる分、不動産業者も強気の価格設定が可能になるということです。金利が下がると同時に物件価格は上がるということを理解しておく必要があります。マイナス金利が投入されてから3年経過しましたが、大幅に物件価格が上昇していることがわかります。

また、オリンピック需要による職人不足の影響、外国人投資家の進出、相続税対策の不動産投資活発化の影響で物件価格、とくに首都圏のマンション価格は引き続き上昇していくことが予想されます。世界的にお金の流通量が増えているため、外国人投資家も含めて首都圏のマンションへの投資熱が冷めていないからです。結果として、戸建て価格の方が安いという逆転現象が起きているのです。

しかし、徐々にですが地銀の不動産投資(アパート・賃貸経営)への融資に慎重な姿勢が出てきているようです。少子高齢化社会が進む中での物件の供給過多を懸念する銀行が増えてきているということです。結果として、マンション価格の高騰は落ち着いてきています。

2019年7月の民間銀行最新ニュース

ネット銀行の変動金利が0.4%台の争いに突入!

毎月のように変動するネット銀行による変動金利の低金利競争はauじぶん銀行と住信SBIネット銀行(SBIマネープラザ)がリードしています。借り換えで有利なのは、住信SBIネット銀行(SBIマネープラザ)、auじぶん銀行ですが、新規借り入れで有利なのはソニー銀行という形です。6月は住信SBIネット銀行(SBIマネープラザ)がさらに変動金利を引き下げました。

- 住信SBIネット銀行(借り換え):0.418%(三井住友銀行の口座開設で金利0.01%優遇)

- SBIマネープラザ(借り換え):0.428%

- りそな銀行(借り換え):0.429%

- 住信SBIネット銀行:0.447%(三井住友銀行の口座開設で金利0.01%優遇)

- SBI新生銀行:0.450%(事務手数料2.0%(税別)プラン)

- 東京スター銀行:0.450%

- auじぶん銀行:0.457%

- ソニー銀行(頭金1割以上):0.457%

- SBIマネープラザ:0.457%

- イオン銀行(借り換え):0.470%

- イオン銀行:0.520%

- SBI新生銀行:0.600%(事務手数料5万円(税別)プラン)

auじぶん銀行住宅ローンはこちら

住信SBIネット銀行住宅ローンはこちら

SBIマネープラザ住宅ローンはこちら

ソニー銀行住宅ローンはこちら

SBI新生銀行住宅ローンはこちら

りそな銀行住宅ローンはこちら

東京スター銀行住宅ローンはこちら

大手都市銀行が様々な住宅ローンプランを拡充

大手都市銀行が様々な低金利プランを投入しています。多いのは「借り換え専用プラン」「ネット申込専用プラン」「融資手数料型プラン」の3パターンです。大手都市銀行も、既存の商品設計だとネット銀行に顧客を奪われ続けてしまうため、ネット銀行が提供している住宅ローンプランに寄せてきた形になります。

三菱UFJ銀行 → ネット専用[借替限定]住宅ローン:低金利の当初固定金利プラン

りそな銀行 → 融資手数料型の住宅ローン

三井住友銀行 → 借り換え専用の固定金利プラン

三井住友信託銀行 → 融資手数料型の住宅ローン

三菱UFJ銀行住宅ローンはこちら

りそな銀行住宅ローンはこちら

三井住友銀行住宅ローンはこちら

三井住友信託銀行住宅ローンはこちら

SBI新生銀行が新たな変動金利プランを提供開始

変動金利(半年型)タイプ

- 金利:0.65%

- 事務手数料:5万円(税別)~

変動金利(半年型)タイプ<変動フォーカス>

- 金利:0.45%

- 事務手数料:借入額の2.0%(税別)~

住信SBIネット銀行がフラット35(保証型)を開始

フラット35(保証型)は、住宅金融支援機構を保証会社として利用する形のフラット35で、金利を銀行自身が決定できる仕組みとなっています。

住信SBIネット銀行のフラット35(保証型)の特徴は

- ほかのフラット35よりも、低金利

- 自己資金10%以上、20%以上の方が対象

- 団信無料付帯

- 全疾病保障無料付帯

となっています。

auじぶん銀行が無料の疾病保障の補償範囲を拡大

以前まで

- がん診断:50%保障 + 団信

3月1日から

- がん診断:50%保障 + 全疾病保障

となります。これによって、auじぶん銀行は、疾病保障では一番手厚い住宅ローンになります。病気などのリスクを回避することを重視する方にはおすすめの住宅ローンとなります。

ソニー銀行が低金利の固定金利を提供開始

SBI新生銀行は固定金利の「固定セレクト住宅ローン」という金利タイプを提供しはじめました。

- 固定金利が低金利のプラン

- 固定金利の借入期間は、10年、15年、20年

- 固定金利終了後の金利上昇幅が大きい

という特徴があります。

SBI新生銀行が金利が下がる固定金利を提供開始

SBI新生銀行は「ステップダウン金利タイプ」という金利タイプを提供しはじめました。

- 10年後に金利が10%低下

- 15年後に金利が20%低下

- 20年後に金利が30%低下

- 25年後に金利が40%低下

- 30年後に金利が50%低下

と最大50%金利が低下する形になっています。どんどん金利が低下する長期の全期間固定金利という珍しい金利タイプを投入した背景には、SBI新生銀行の変動金利は他のネット銀行よりも、高金利で戦えないという事情が見え隠れします。顧客の受けが良ければ、ほかのネット銀行も、同様の金利タイプの投入に踏み切るでしょう。

住信SBIネット銀行は全疾病保障を導入

住信SBIネット銀行は、無料付帯されている「8疾病保障」を「全疾病保障」に保障範囲を拡大しました。

- 8疾病保障:ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎

↓ - 全疾病保障:すべての病気やケガ

※8疾病以外の病気やケガの場合の保障条件は多少異なります。

金利面、保障面でも、高いスペックを兼ね備えています。

住信SBIネット銀行は三井住友信託銀行の口座開設キャンペーンを実施

住信SBIネット銀行では

三井住友信託銀行の口座開設で住宅ローン金利-0.01%

というキャンペーンを展開しています。

これで元々低金利に定評のある住信SBIネット銀行の住宅ローン金利がさらに低金利になります。

変動金利

- 新規:0.477% → 0.467%

- 借り換え:0.428% → 0.418%

楽天銀行は楽天銀行(金利選択型)に全疾病保障を導入

楽天銀行は「楽天銀行(金利選択型)」に無料付帯されている「8疾病保障」を「全疾病保障」に保障範囲を拡大しました。

- 8疾病保障:ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎

↓

- 全疾病保障:すべての病気やケガ※精神障害、妊娠・分娩・産じょく等、一部保障の対象とならない病気等があります

東京スター銀行が「スター住宅ローン」をリリース

東京スター銀行は、今までは「預金した分の金利は0%」という「預金連動サービス」を売りにした「スターワン住宅ローン」をメインに提供していましたが、金利が高いデメリットがあり、なかなか低金利競争が激化した市場では戦えなくなってしまったため、より低金利の「スター住宅ローン」をリリースしました。

大手都市銀行は当初10年固定金利を1.30%台へ引き下げ

大手都市銀行の当初10年固定金利(保証料0.2%込)

- 三菱UFJ銀行:1.290%

- 三井住友信託銀行:0.900%~1.200%

- 三井住友銀行:1.300%

- りそな銀行:0.855%

- みずほ銀行:0.950%~1.200%

各銀行とも、「ネット銀行の低金利に顧客を奪われている」状況と「店舗や人件費分のコストを担保できる金利設定が必要」状況の板挟みの中での金利設定が求められています。メガバンクの当初10年固定金利は1.3~1.5%前後での攻防が続くと予想されます。りそな銀行は、都市銀行の中では、かなりの低金利設定を打ち出しています。

2019年7月の住宅ローン関連ニュース

消費税増税対策で住宅ローン減税の3年延長

消費税が8%から10%に増税される2019年10月から2021年1月までに入居する住宅に限り、住宅ローン減税の対象期間が10年から13年に延長されることが決定しました。

増税後

- 住宅ローン減税期間:10年→13年

- 11年目以降の3年間の控除上限:毎年、建物購入価格の2%分を3等分した額と、年末の住宅ローン残高の1%分の額とを比べ、少ない方

日銀の金融政策の変更

7月31日の金融政策決定会合で、日銀は「政策金利のフォワードガイダンス(政策金利の予告)」という手法を採用し、「2019年10月の消費税率引き上げの影響を含めた経済・物価の不確実性を踏まえ、当分の間、現在のきわめて低い長短金利水準を維持することを想定する」としています。

長期金利操作(イールドカーブ・コントロール)

- 目標:10年金利ゼロ%程度

- 許容範囲:±0.1% → ±0.2%

- 国債買入額:年80兆円

資産買入:ETF(上場投資信託)

- TOPIX(東証株価指数)連動型分:2.7兆円 → 4.2兆円

- TOPIX、日経平均株価、JPX日経400:3兆円 → 1.5兆円

フラット35が制度変更

フラット35といえば、「団信加入は任意加入」「団信なしの金利」を基本として、サービス展開してきました。団信に加入する場合には、別途団信特約料を支払うことで加入する形となっていました。

しかし、今回フラット35は制度変更し「団信込みの金利」を基本として、サービス展開することになったのです。ただし、「団信の任意加入」は変わっておらず、加入しない場合は、その分低金利のプランを選択することが可能です。大きな制度変更ではありません。

配偶者控除は150万円までの上限引き上げで決定

2017年度税制改正大綱で配偶者控除の上限が103万円以下から150万円以下に引き上げることが決定されました。配偶者の所得が150万円以下であれば世帯主の所得税から38万円の控除ができる制度です。また、同時に世帯主の収入に対して制限を設け、1120万円超で控除額を26万円に、1170万円を超えれば控除額を13万円に、1220万円超で控除額を0円にする改正となっています。高収入の世帯主がいる世帯の配偶者控除に制限を設けることで歳出額を変えない設計です。

新設住宅着工は1年4カ月の減少幅

2019年5月

新築住宅着工:7万2581戸(前年同月比:8.7%減)

持ち家:2万4826戸(前年同月比:6.5%増)

貸家:2万6164戸(前年同月比:15.8%減)

分譲住宅:2万1217戸(前年同月比:11.4%減)

全体の着工数は前年同月対比で8.7%減と1年4カ月ぶりの大幅な減少となっています。内訳で見ると「持ち家」が増加、「貸家」が減少、「分譲住宅」は減少となっています。相続税対策(節税)のための不動産投資でアパートやマンションの「貸家」の伸びが続いていましたが、その動きも一服し、シェアハウス投資のスマートデイズの問題などもあり、不動産投資に関して徐々に銀行の融資姿勢に陰りが見えており、融資に慎重な地銀も増え、「貸家」は減少を続けています。「分譲住宅」は地方で分譲住宅の着工がないため、大幅な減少となっています。「持ち家」は、増税前の駆け込み需要で、微増となっています。

2019年7月の住宅購入者へのアドバイス

住宅購入のタイミング:とても良い

国債金利も低い状態が維持されていて、住宅ローン金利も全体的に低下しているため、住宅ローンの購入タイミングとしてはこれ以上ないタイミングと言っていいでしょう。銀行は日銀のマイナス金利導入で日銀に預金していた分を他の融資先に振り分ける必要があり、その振り分け先の一つが住宅ローンになっているのです。

国債金利が徐々に上昇していることは事実ですが、アベノミクスを実現させるための「国債買入れ・マイナス金利等の金融政策」を日本政府が投げ出すことは安倍政権の間は考えにくく、投資家心理の影響で金利上昇する可能性はありますが、ここ10年の長期スパンで見れば超低金利という状況に変わりはないのです。

また、世界情勢が悪化し、リスクオフの流れから、日本円、日本国債にマネーが流れてきているため、国債金利は低下しています。

ただし、金利ターゲットの誘導の許容範囲がプラスマイナス0.1%から、0.2%に引き上げられました。このこと自体の影響というよりは、この発表は、日銀の金融政策に限界が来ていることを自ら裏付けてしまったようなものですので、これからは金利上昇局面がなだらかに続くことが想定されます。

つまり、今は、千載一遇の低金利で住宅ローンを借りられるチャンスととらえて良いでしょう。

新規借り入れ需要よりも、借り換え需要が鮮明になり、各銀行ともに今まで以上に顧客獲得競争が激化しています。住宅ローン利用者にとっては「審査に通りやすい」「金利が低金利」「付加価値サービスが充実する」商品が増えることになります。借り換え限定の低金利特別プランを開始する銀行も増えているので借り換え利用者は限定プランにも注目しましょう。

住宅ローンの比較検討のコツは、金利の動向に一喜一憂せずに「いつ申込むか?」よりも、いい物件を探す、各銀行の住宅ローンを比較検討する、今後の返済プラン、ライフプランを設計することに時間を割くことです。大きな視点で住宅購入を検討しましょう。

住宅ローン選びの注意点

日銀や安倍政権の動きも、注視しておく必要性が高まっています。日銀の国債買入れがあるからこその低金利ですが、日銀が国債買入れを辞める素振りを見せれば、投資家心理も含めて金利が大きく上昇に傾く可能性があります。日銀が国債買入れを辞めることはなくても、「減額する」「ターゲットの金利設定を上げる」という判断をすれば住宅ローン金利は上昇することになります。

「金利ターゲットの誘導の許容範囲がプラスマイナス0.1%から、0.2%に引き上げられた」事実は、国債買入の限界を露呈し、今後の金利上昇を予想させるものとなっています。

5年、10年というスパンで見た場合には、日銀の金融政策の終わり金利が上昇する可能性も高いのです。

また、日本株の上昇、ドル高/円安などで企業の景気が良くなり、物価上昇、インフレ、賃金上昇になる可能性があります。インフレ・好景気になれば給料も上がるため問題ないという考え方もありますが、変動金利を選ぶ場合は金利上昇時の対策は十分に考えておく必要があります。

金利上昇のタイミングを正確に当てるのは至難の業なので、変動金利を選ぶ場合には「上昇したときにどうするか?」の事前準備をあらかじめしておくことが重要なのです。一番有効な方法は、低金利の変動金利を選んで、繰り上げ返済でできるだけ早い段階(金利上昇する前に)で元本を減らしておくことです。

同時にフラット35などの全期間固定金利も、数年前の変動金利並に低金利になっているため、フラット35Sも含めて、金利上昇リスクがない魅力的な住宅ローンとなっています。変動金利と同時に検討すべき住宅ローンと言えます。

今後は、さらに住宅ローン競争が激化し「毎月一番金利が低い銀行が変わる」「金利以外の独自サービスを提供する住宅ローンが増える」ことが予想されます。一番おすすめの住宅ローンが毎月変わっていくのです。住宅購入、借り換えの検討中は申込んだ後でも、別の銀行にも申込む方がメリットが大きいというシチュレーションも考えうるので、情報の収集には時間を使いましょう。

2019年6月金利から2019年7月金利の変動幅比較

2019年6月の住宅ローン金利と2019年7月の住宅ローン金利とその変動幅を比較しています。金利の引き下げ幅の大きい住宅ローンを見つけましょう。

| 住宅ローン | 金利タイプ | 借入期間 | 【前月】 実質金利(年率) 保証料・優遇込 | 【今月】 実質金利(年率) 保証料・優遇込 | 金利変動 |

|---|---|---|---|---|---|

イオン銀行 | 変動金利 | (-) | 0.520% | 0.520% | ±0.000% |

イオン銀行 | 当初固定金利 | (10年) | 0.740% | 0.740% | ±0.000% |

イオン銀行 | 変動金利 | (-) | 0.720% | 0.720% | ±0.000% |

イオン銀行 | 当初固定金利 | (10年) | 0.940% | 0.940% | ±0.000% |

イオン銀行 | 当初固定金利 | (3年) | 0.430% | 0.430% | ±0.000% |

イオン銀行 | 当初固定金利 | (3年) | 0.630% | 0.630% | ±0.000% |

イオン銀行 | 当初固定金利 | (5年) | 0.550% | 0.550% | ±0.000% |

イオン銀行 | 当初固定金利 | (5年) | 0.750% | 0.750% | ±0.000% |

イオン銀行 | 変動金利 | (-) | 0.470% | 0.470% | – |

イオン銀行 | 変動金利 | (-) | 0.670% | 0.670% | – |

auじぶん銀行 | 変動金利 | (-) | 0.457% | 0.457% | ±0.000% |

auじぶん銀行 | 当初固定金利 | (2年) | 0.380% | 0.380% | ±0.000% |

auじぶん銀行 | 当初固定金利 | (3年) | 0.480% | 0.480% | ±0.000% |

auじぶん銀行 | 当初固定金利 | (5年) | 0.500% | 0.500% | ±0.000% |

auじぶん銀行 | 当初固定金利 | (10年) | 0.590% | 0.590% | ±0.000% |

auじぶん銀行 | 当初固定金利 | (15年) | 1.193% | 1.193% | ±0.000% |

auじぶん銀行 | 当初固定金利 | (20年) | 1.293% | 1.293% | ±0.000% |

auじぶん銀行 | 当初固定金利 | (30年) | 1.580% | 1.580% | ±0.000% |

auじぶん銀行 | 当初固定金利 | (35年) | 1.680% | 1.680% | ±0.000% |

auじぶん銀行 | 全期間固定金利 | (2年) | 1.420% | 1.420% | ±0.000% |

auじぶん銀行 | 全期間固定金利 | (3年) | 1.420% | 1.420% | ±0.000% |

auじぶん銀行 | 全期間固定金利 | (5年) | 1.440% | 1.440% | ±0.000% |

auじぶん銀行 | 全期間固定金利 | (10年) | 1.540% | 1.540% | ±0.000% |

auじぶん銀行 | 全期間固定金利 | (15年) | 1.670% | 1.670% | ±0.000% |

auじぶん銀行 | 全期間固定金利 | (20年) | 1.800% | 1.800% | ±0.000% |

auじぶん銀行 | 全期間固定金利 | (30年) | 2.120% | 2.120% | ±0.000% |

auじぶん銀行 | 全期間固定金利 | (35年) | 2.220% | 2.220% | ±0.000% |

カブドットコム証券(銀行代理業) | 変動金利 | (-) | 0.525% | 0.525% | ±0.000% |

カブドットコム証券(銀行代理業) | 全期間固定金利 | (1年) | 0.900% | 0.900% | ±0.000% |

カブドットコム証券(銀行代理業) | 全期間固定金利 | (2年) | 1.000% | 1.000% | ±0.000% |

カブドットコム証券(銀行代理業) | 全期間固定金利 | (3年) | 0.990% | 0.990% | ±0.000% |

カブドットコム証券(銀行代理業) | 全期間固定金利 | (5年) | 1.300% | 1.300% | ±0.000% |

カブドットコム証券(銀行代理業) | 全期間固定金利 | (7年) | 1.350% | 1.350% | ±0.000% |

カブドットコム証券(銀行代理業) | 全期間固定金利 | (10年) | 1.340% | 1.240% | – 0.100% |

カブドットコム証券(銀行代理業) | 全期間固定金利 | (15年) | 2.300% | 2.250% | – 0.050% |

カブドットコム証券(銀行代理業) | 全期間固定金利 | (20年) | 2.650% | 2.590% | – 0.060% |

カブドットコム証券(銀行代理業) | 当初固定金利 | (3年) | 0.390% | 0.390% | ±0.000% |

カブドットコム証券(銀行代理業) | 当初固定金利 | (10年) | 0.690% | 0.590% | – 0.100% |

みずほ銀行 | 変動金利 | (-) | 0.820%~1.075% | 0.820%~1.075% | ±0.000% |

みずほ銀行 | 当初固定金利 | (2年) | 0.850%~1.100% | 0.850%~1.100% | ±0.000% |

みずほ銀行 | 当初固定金利 | (3年) | 0.850%~1.100% | 0.850%~1.100% | ±0.000% |

みずほ銀行 | 当初固定金利 | (5年) | 0.850%~1.100% | 0.850%~1.100% | ±0.000% |

みずほ銀行 | 当初固定金利 | (7年) | 0.850%~1.100% | 0.850%~1.100% | ±0.000% |

みずほ銀行 | 当初固定金利 | (10年) | 0.950%~1.200% | 0.900%~1.150% | – 0.050% |

みずほ銀行 | 当初固定金利 | (15年) | 1.400%~1.650% | 1.300%~1.550% | – 0.100% |

みずほ銀行 | 当初固定金利 | (20年) | 1.400%~1.650% | 1.350%~1.600% | – 0.050% |

みずほ銀行 | 全期間固定金利 | (11年~15年) | 1.320% | 1.240% | – 0.080% |

みずほ銀行 | 全期間固定金利 | (16年~20年) | 1.370% | 1.280% | – 0.090% |

みずほ銀行 | 全期間固定金利 | (21年~25年) | 1.400% | 1.310% | – 0.090% |

みずほ銀行 | 全期間固定金利 | (26年~30年) | 1.430% | 1.330% | – 0.100% |

みずほ銀行 | 全期間固定金利 | (31年~35年) | 1.440% | 1.340% | – 0.100% |

みずほ銀行 | 変動金利(借り換え専用) | (-) | 0.720%~0.975% | 0.720%~0.975% | ±0.000% |

みずほ銀行 | 当初固定金利(借り換え専用) | (2年) | 0.750%~1.000% | 0.750%~1.000% | ±0.000% |

みずほ銀行 | 当初固定金利(借り換え専用) | (3年) | 0.750%~1.000% | 0.750%~1.000% | ±0.000% |

みずほ銀行 | 当初固定金利(借り換え専用) | (5年) | 0.750%~1.000% | 0.750%~1.000% | ±0.000% |

みずほ銀行 | 当初固定金利(借り換え専用) | (7年) | 0.750%~1.000% | 0.750%~1.000% | ±0.000% |

みずほ銀行 | 当初固定金利(借り換え専用) | (10年) | 0.850%~1.100% | 0.800%~1.050% | – 0.050% |

みずほ銀行 | 当初固定金利(借り換え専用) | (15年) | 1.300%~1.550% | 1.200%~1.450% | – 0.100% |

みずほ銀行 | 当初固定金利(借り換え専用) | (20年) | 1.300%~1.550% | 1.250%~1.500% | – 0.050% |

みずほ銀行 | 全期間固定金利(借り換え専用) | (11年~15年) | 1.295% | 1.215% | – 0.080% |

みずほ銀行 | 全期間固定金利(借り換え専用) | (16年~20年) | 1.345% | 1.255% | – 0.090% |

みずほ銀行 | 全期間固定金利(借り換え専用) | (21年~25年) | 1.375% | 1.285% | – 0.090% |

みずほ銀行 | 全期間固定金利(借り換え専用) | (26年~30年) | 1.405% | 1.305% | – 0.100% |

みずほ銀行 | 全期間固定金利(借り換え専用) | (31年~35年) | 1.415% | 1.315% | – 0.100% |

みずほ銀行 | 変動金利 | (-) | 0.720%~0.975% | 0.720%~0.975% | ±0.000% |

みずほ銀行 | 当初固定金利 | (2年) | 0.750%~1.000% | 0.750%~1.000% | ±0.000% |

みずほ銀行 | 当初固定金利 | (3年) | 0.750%~1.000% | 0.750%~1.000% | ±0.000% |

みずほ銀行 | 当初固定金利 | (5年) | 0.750%~1.000% | 0.750%~1.000% | ±0.000% |

みずほ銀行 | 当初固定金利 | (7年) | 0.750%~1.000% | 0.750%~1.000% | ±0.000% |

みずほ銀行 | 当初固定金利 | (10年) | 0.850%~1.100% | 0.800%~1.050% | – 0.050% |

みずほ銀行 | 当初固定金利 | (15年) | 1.300%~1.550% | 1.200%~1.450% | – 0.100% |

みずほ銀行 | 当初固定金利 | (20年) | 1.300%~1.550% | 1.250%~1.500% | – 0.050% |

みずほ銀行 | 全期間固定金利 | (11年~15年) | 1.395% | 1.315% | – 0.080% |

みずほ銀行 | 全期間固定金利 | (16年~20年) | 1.445% | 1.355% | – 0.090% |

みずほ銀行 | 全期間固定金利 | (21年~25年) | 1.475% | 1.385% | – 0.090% |

みずほ銀行 | 全期間固定金利 | (26年~30年) | 1.505% | 1.405% | – 0.100% |

みずほ銀行 | 全期間固定金利 | (31年~35年) | 1.515% | 1.415% | – 0.100% |

三菱UFJ銀行 | 当初固定金利 | (10年) | 1.290% | 1.190% | – 0.100% |

三菱UFJ銀行 | 変動金利 | (-) | 0.820%~0.975% | 0.820%~0.975% | ±0.000% |

三菱UFJ銀行 | 当初固定金利 | (1年) | 1.200%~1.350% | 1.200%~1.350% | ±0.000% |

三菱UFJ銀行 | 当初固定金利 | (2年) | 1.300%~1.450% | 1.300%~1.450% | ±0.000% |

三菱UFJ銀行 | 当初固定金利 | (3年) | 1.290%~1.440% | 1.290%~1.440% | ±0.000% |

三菱UFJ銀行 | 当初固定金利 | (5年) | 1.600%~1.750% | 1.600%~1.750% | ±0.000% |

三菱UFJ銀行 | 当初固定金利 | (7年) | 1.650%~1.800% | 1.650%~1.800% | ±0.000% |

三菱UFJ銀行 | 当初固定金利 | (10年) | 1.640%~1.790% | 1.540%~1.690% | – 0.100% |

三菱UFJ銀行 | 当初固定金利 | (15年) | 2.600%~2.750% | 2.550%~2.700% | – 0.050% |

三菱UFJ銀行 | 当初固定金利 | (20年) | 2.950%~3.100% | 2.890%~3.040% | – 0.060% |

三菱UFJ銀行 | 全期間固定金利 | (21年~25年) | 1.450% | 1.390% | – 0.060% |

三菱UFJ銀行 | 全期間固定金利 | (26年~30年) | 1.650% | 1.590% | – 0.060% |

三菱UFJ銀行 | 全期間固定金利 | (31年~35年) | 1.750% | 1.690% | – 0.060% |

三菱UFJ銀行 | 当初固定金利(借り換え) | (3年) | 0.590% | 0.590% | – |

三菱UFJ銀行 | 当初固定金利(借り換え) | (10年) | 0.890% | 0.790% | – |

三菱UFJ銀行 | 変動金利(借り換え) | (-) | 0.725% | 0.725% | – |

三菱UFJ銀行 | 変動金利 | (-) | 0.725% | 0.725% | – |

三菱UFJ銀行 | 当初固定金利 | (3年) | 0.590% | 0.590% | – |

三菱UFJ銀行 | 当初固定金利 | (10年) | 0.890% | 0.790% | – |

楽天銀行 | 全期間固定金利 | (15~20年) | 1.010% | 0.920% | – 0.090% |

楽天銀行 | 全期間固定金利 | (21~35年) | 1.070% | 0.980% | – 0.090% |

楽天銀行 | 全期間固定金利 | (15~20年) | 1.450% | 1.360% | – 0.090% |

楽天銀行 | 全期間固定金利 | (21~35年) | 1.510% | 1.420% | – 0.090% |

楽天銀行 | 当初固定金利 | (5年) | 0.760% | 0.670% | – 0.090% |

楽天銀行 | 当初固定金利 | (5年) | 0.820% | 0.730% | – 0.090% |

楽天銀行 | 当初固定金利 | (10年) | 0.760% | 0.670% | – 0.090% |

楽天銀行 | 当初固定金利 | (10年) | 0.820% | 0.730% | – 0.090% |

楽天銀行 | 全期間固定金利 | (15~20年) | 1.210% | 1.120% | – |

楽天銀行 | 全期間固定金利 | (21~35年) | 1.270% | 1.180% | – |

楽天銀行 | 全期間固定金利 | (15~20年) | 1.650% | 1.560% | – |

楽天銀行 | 全期間固定金利 | (21~35年) | 1.710% | 1.620% | – |

楽天銀行 | 当初固定金利 | (5年) | 0.960% | 0.870% | – |

楽天銀行 | 当初固定金利 | (5年) | 1.020% | 0.930% | – |

楽天銀行 | 当初固定金利 | (10年) | 0.960% | 0.870% | – |

楽天銀行 | 当初固定金利 | (10年) | 1.020% | 0.930% | – |

楽天銀行 | 変動金利 | (-) | 0.527%~1.177% | 0.527%~1.177% | ±0.000% |

楽天銀行 | 全期間固定金利 | (2年) | 0.834%~1.484% | 0.797%~1.447% | – 0.037% |

楽天銀行 | 全期間固定金利 | (3年) | 0.827%~1.477% | 0.774%~1.424% | – 0.053% |

楽天銀行 | 全期間固定金利 | (5年) | 0.850%~1.500% | 0.785%~1.435% | – 0.065% |

楽天銀行 | 全期間固定金利 | (7年) | 0.903%~1.553% | 0.834%~1.484% | – 0.069% |

楽天銀行 | 全期間固定金利 | (10年) | 1.014%~1.664% | 0.939%~1.589% | – 0.075% |

りそな銀行 | 変動金利 | (-) | 0.725% | 0.725% | ±0.000% |

りそな銀行 | 当初固定金利 | (2年) | 1.200% | 1.200% | ±0.000% |

りそな銀行 | 当初固定金利 | (3年) | 1.200% | 1.200% | ±0.000% |

りそな銀行 | 当初固定金利 | (5年) | 1.200% | 1.200% | ±0.000% |

りそな銀行 | 当初固定金利 | (7年) | 1.250% | 1.250% | ±0.000% |

りそな銀行 | 当初固定金利 | (10年) | 0.905% | 0.855% | – 0.050% |

りそな銀行 | 当初固定金利 | (15年) | 1.950% | 1.850% | – 0.100% |

りそな銀行 | 当初固定金利 | (20年) | 1.255% | 1.155% | – 0.100% |

りそな銀行 | 全期間固定金利 | (2年) | 1.250% | 1.250% | ±0.000% |

りそな銀行 | 全期間固定金利 | (3年) | 1.250% | 1.250% | ±0.000% |

りそな銀行 | 全期間固定金利 | (5年) | 1.250% | 1.250% | ±0.000% |

りそな銀行 | 全期間固定金利 | (7年) | 1.300% | 1.300% | ±0.000% |

りそな銀行 | 全期間固定金利 | (10年) | 1.500% | 1.450% | – 0.050% |

りそな銀行 | 全期間固定金利 | (15年) | 2.000% | 1.900% | – 0.100% |

りそな銀行 | 全期間固定金利 | (20年) | 2.550% | 2.450% | – 0.100% |

りそな銀行 | 全期間固定金利 | (20年~25年) | 1.500% | 1.400% | – 0.100% |

りそな銀行 | 全期間固定金利 | (25年~30年) | 1.550% | 1.450% | – 0.100% |

りそな銀行 | 全期間固定金利 | (30年~35年) | 1.550% | 1.450% | – 0.100% |

りそな銀行 | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.429% | 0.429% | ±0.000% |

りそな銀行 | 当初固定金利(借り換え専用Web申込限定プラン) | (10年) | 0.650% | 0.600% | – 0.050% |

りそな銀行 | 変動金利 | (-) | 0.470% | 0.470% | – |

りそな銀行 | 当初固定金利 | (2年) | 0.945% | 0.945% | – |

りそな銀行 | 当初固定金利 | (3年) | 0.945% | 0.945% | – |

りそな銀行 | 当初固定金利 | (5年) | 0.945% | 0.945% | – |

りそな銀行 | 当初固定金利 | (7年) | 0.995% | 0.995% | – |

りそな銀行 | 当初固定金利 | (10年) | 0.650% | 0.600% | – |

りそな銀行 | 当初固定金利 | (15年) | 1.695% | 1.595% | – |

りそな銀行 | 当初固定金利 | (20年) | 1.000% | 0.900% | – |

りそな銀行 | 全期間固定金利 | (2年) | 0.995% | 0.995% | – |

りそな銀行 | 全期間固定金利 | (3年) | 0.995% | 0.995% | – |

りそな銀行 | 全期間固定金利 | (5年) | 0.995% | 0.995% | – |

りそな銀行 | 全期間固定金利 | (7年) | 1.045% | 1.045% | – |

りそな銀行 | 全期間固定金利 | (10年) | 1.245% | 1.195% | – |

りそな銀行 | 全期間固定金利 | (15年) | 1.745% | 1.645% | – |

りそな銀行 | 全期間固定金利 | (20年) | 2.295% | 2.195% | – |

りそな銀行 | 当初固定金利(借り換え専用Web申込限定プラン) | (20年) | 0.000% | 0.900% | – |

SBIマネープラザ | 変動金利 | (-) | 0.457% | 0.457% | – |

SBIマネープラザ | 変動金利(借り換え) | (-) | 0.428% | 0.428% | – |

SBIマネープラザ | 全期間固定金利 | (2年) | 0.980% | 0.980% | – |

SBIマネープラザ | 全期間固定金利 | (3年) | 0.950% | 0.950% | – |

SBIマネープラザ | 全期間固定金利 | (5年) | 1.110% | 1.090% | – |

SBIマネープラザ | 全期間固定金利 | (7年) | 0.980% | 0.910% | – |

SBIマネープラザ | 全期間固定金利 | (10年) | 1.080% | 1.030% | – |

SBIマネープラザ | 全期間固定金利 | (15年) | 1.480% | 1.520% | – |

SBIマネープラザ | 全期間固定金利 | (20年) | 2.520% | 2.550% | – |

SBIマネープラザ | 全期間固定金利 | (30年) | 2.510% | 2.520% | – |

SBIマネープラザ | 全期間固定金利 | (35年) | 2.620% | 2.630% | – |

SBIマネープラザ | 当初固定金利 | (2年) | 0.280% | 0.280% | – |

SBIマネープラザ | 当初固定金利 | (3年) | 0.340% | 0.340% | – |

SBIマネープラザ | 当初固定金利 | (5年) | 0.460% | 0.440% | – |

SBIマネープラザ | 当初固定金利 | (7年) | 0.610% | 0.540% | – |

SBIマネープラザ | 当初固定金利 | (10年) | 0.710% | 0.660% | – |

SBIマネープラザ | 当初固定金利 | (15年) | 1.080% | 1.120% | – |

SBIマネープラザ | 当初固定金利 | (20年) | 1.210% | 1.240% | – |

SBIマネープラザ | 当初固定金利 | (30年) | 1.290% | 1.300% | – |

SBIマネープラザ | 当初固定金利 | (35年) | 1.370% | 1.380% | – |

ARUHI | 全期間固定金利 | (15~20年) | 1.010% | 0.920% | – 0.090% |

ARUHI | 全期間固定金利 | (21~35年) | 1.070% | 0.980% | – 0.090% |

ARUHI | 全期間固定金利 | (15~20年) | 1.450% | 1.360% | – 0.090% |

ARUHI | 全期間固定金利 | (21~35年) | 1.510% | 1.420% | – 0.090% |

ARUHI | 当初固定金利 | (5年) | 0.760% | 0.670% | – 0.090% |

ARUHI | 当初固定金利 | (5年) | 0.820% | 0.730% | – 0.090% |

ARUHI | 当初固定金利 | (10年) | 0.760% | 0.670% | – 0.090% |

ARUHI | 当初固定金利 | (10年) | 0.820% | 0.730% | – 0.090% |

ARUHI | 全期間固定金利 | (15~20年) | 1.210% | 1.120% | – |

ARUHI | 全期間固定金利 | (21~35年) | 1.270% | 1.180% | – |

ARUHI | 全期間固定金利 | (15~20年) | 1.650% | 1.560% | – |

ARUHI | 全期間固定金利 | (21~35年) | 1.710% | 1.620% | – |

ARUHI | 当初固定金利 | (5年) | 0.960% | 0.870% | – |

ARUHI | 当初固定金利 | (5年) | 1.020% | 0.930% | – |

ARUHI | 当初固定金利 | (10年) | 0.960% | 0.870% | – |

ARUHI | 当初固定金利 | (10年) | 1.020% | 0.930% | – |

ARUHI | 当初固定金利 | (10年) | 0.710% | 0.620% | – |

ARUHI | 当初固定金利 | (10年) | 0.770% | 0.680% | – |

ARUHI | 当初固定金利 | (10年) | 1.150% | 1.060% | – |

ARUHI | 当初固定金利 | (10年) | 1.210% | 1.120% | – |

ARUHI | 当初固定金利 | (10年) | 0.510% | 0.420% | – |

ARUHI | 当初固定金利 | (10年) | 0.570% | 0.480% | – |

ARUHI | 当初固定金利 | (10年) | 0.950% | 0.860% | – |

ARUHI | 当初固定金利 | (10年) | 1.010% | 0.920% | – |

ARUHI | 当初固定金利 | (10年) | 0.960% | 0.870% | – |

ARUHI | 当初固定金利 | (10年) | 1.020% | 0.930% | – |

ARUHI | 当初固定金利 | (10年) | 1.400% | 1.310% | – |

ARUHI | 当初固定金利 | (10年) | 1.460% | 1.370% | – |

ARUHI | 当初固定金利 | (10年) | 0.760% | 0.670% | – |

ARUHI | 当初固定金利 | (10年) | 0.820% | 0.730% | – |

ARUHI | 当初固定金利 | (10年) | 1.200% | 1.110% | – |

ARUHI | 当初固定金利 | (10年) | 1.260% | 1.170% | – |

ARUHI | 全期間固定金利 | (15~35年) | 1.170% | 1.080% | – |

ARUHI | 全期間固定金利 | (15~35年) | 0.890% | 0.800% | – |

ARUHI | 全期間固定金利 | (15~35年) | 1.220% | 1.130% | – |

ARUHI | 全期間固定金利 | (15~35年) | 0.940% | 0.850% | – |

ARUHI | 当初固定金利 | (5年) | 0.920% | 0.830% | – |

ARUHI | 当初固定金利 | (5年) | 0.640% | 0.550% | – |

ARUHI | 当初固定金利 | (10年) | 0.970% | 0.880% | – |

ARUHI | 当初固定金利 | (10年) | 0.690% | 0.600% | – |

住信SBIネット銀行 | 全期間固定金利 | (15~20年) | 1.010% | 0.920% | – 0.090% |

住信SBIネット銀行 | 全期間固定金利 | (21~35年) | 1.070% | 0.980% | – 0.090% |

住信SBIネット銀行 | 全期間固定金利 | (15~20年) | 1.450% | 1.360% | – 0.090% |

住信SBIネット銀行 | 全期間固定金利 | (21~35年) | 1.510% | 1.420% | – 0.090% |

住信SBIネット銀行 | 当初固定金利 | (5年) | 0.760% | 0.670% | – 0.090% |

住信SBIネット銀行 | 当初固定金利 | (5年) | 0.820% | 0.730% | – 0.090% |

住信SBIネット銀行 | 当初固定金利 | (10年) | 0.760% | 0.670% | – 0.090% |

住信SBIネット銀行 | 当初固定金利 | (10年) | 0.820% | 0.730% | – 0.090% |

住信SBIネット銀行 | 全期間固定金利 | (15~20年) | 1.210% | 1.120% | – |

住信SBIネット銀行 | 全期間固定金利 | (21~35年) | 1.270% | 1.180% | – |

住信SBIネット銀行 | 全期間固定金利 | (15~20年) | 1.650% | 1.560% | – |

住信SBIネット銀行 | 全期間固定金利 | (21~35年) | 1.710% | 1.620% | – |

住信SBIネット銀行 | 当初固定金利 | (5年) | 0.960% | 0.870% | – |

住信SBIネット銀行 | 当初固定金利 | (5年) | 1.020% | 0.930% | – |

住信SBIネット銀行 | 当初固定金利 | (10年) | 0.960% | 0.870% | – |

住信SBIネット銀行 | 当初固定金利 | (10年) | 1.020% | 0.930% | – |

住信SBIネット銀行 | 全期間固定金利 | (15~35年) | 0.000% | 0.970% | – |

住信SBIネット銀行 | 全期間固定金利 | (15~35年) | 0.000% | 1.050% | – |

住信SBIネット銀行 | 当初固定金利 | (10年) | 0.000% | 0.720% | – |

住信SBIネット銀行 | 当初固定金利 | (10年) | 0.000% | 0.800% | – |

住信SBIネット銀行 | 全期間固定金利 | (15~35年) | 0.000% | 1.050% | – |

住信SBIネット銀行 | 変動金利 | (-) | 0.457% | 0.457% | ±0.000% |

住信SBIネット銀行 | 全期間固定金利 | (2年) | 1.280% | 1.280% | ±0.000% |

住信SBIネット銀行 | 全期間固定金利 | (3年) | 1.250% | 1.250% | ±0.000% |

住信SBIネット銀行 | 全期間固定金利 | (5年) | 1.310% | 1.310% | ±0.000% |

住信SBIネット銀行 | 全期間固定金利 | (7年) | 1.100% | 1.070% | – 0.030% |

住信SBIネット銀行 | 全期間固定金利 | (10年) | 1.110% | 1.060% | – 0.050% |

住信SBIネット銀行 | 全期間固定金利 | (15年) | 1.480% | 1.520% | + 0.040% |

住信SBIネット銀行 | 全期間固定金利 | (20年) | 2.490% | 2.520% | + 0.030% |

住信SBIネット銀行 | 全期間固定金利 | (30年) | 2.340% | 2.350% | + 0.010% |

住信SBIネット銀行 | 全期間固定金利 | (35年) | 2.420% | 2.430% | + 0.010% |

住信SBIネット銀行 | 当初固定金利 | (2年) | 0.500% | 0.500% | ±0.000% |

住信SBIネット銀行 | 当初固定金利 | (3年) | 0.570% | 0.570% | ±0.000% |

住信SBIネット銀行 | 当初固定金利 | (5年) | 0.600% | 0.600% | ±0.000% |

住信SBIネット銀行 | 当初固定金利 | (7年) | 0.700% | 0.670% | – 0.030% |

住信SBIネット銀行 | 当初固定金利 | (10年) | 0.710% | 0.660% | – 0.050% |

住信SBIネット銀行 | 当初固定金利 | (15年) | 1.080% | 1.120% | + 0.040% |

住信SBIネット銀行 | 当初固定金利 | (20年) | 1.210% | 1.240% | + 0.030% |

住信SBIネット銀行 | 当初固定金利 | (30年) | 1.290% | 1.300% | + 0.010% |

住信SBIネット銀行 | 当初固定金利 | (35年) | 1.370% | 1.380% | + 0.010% |

住信SBIネット銀行 | 変動金利(借り換え) | (-) | 0.428% | 0.428% | ±0.000% |

SBI新生銀行 | 変動金利(半年型)タイプ | (-) | 0.600% | 0.650% | + 0.050% |

SBI新生銀行 | 当初固定金利 | (1年) | 0.700% | 0.800% | + 0.100% |

SBI新生銀行 | 当初固定金利 | (3年) | 0.750% | 0.800% | + 0.050% |

SBI新生銀行 | 当初固定金利 | (5年) | 0.800% | 0.800% | ±0.000% |

SBI新生銀行 | 当初固定金利 | (7年) | 0.850% | 0.800% | – 0.050% |

SBI新生銀行 | 当初固定金利 | (10年) | 1.000% | 0.800% | – 0.200% |

SBI新生銀行 | 当初固定金利 | (12年) | 1.000% | 0.850% | – 0.150% |

SBI新生銀行 | 当初固定金利 | (15年) | 1.250% | 0.950% | – 0.300% |

SBI新生銀行 | 当初固定金利 | (20年) | 1.450% | 0.950% | – 0.500% |

SBI新生銀行 | 全期間固定金利 | (25年) | 1.500% | 1.100% | – 0.400% |

SBI新生銀行 | 全期間固定金利 | (30年) | 1.500% | 1.200% | – 0.300% |

SBI新生銀行 | 全期間固定金利 | (35年) | 1.500% | 1.300% | – 0.200% |

SBI新生銀行 | 全期間固定金利(ステップダウン金利) | (25年) | 1.500% | 1.100% | – |

SBI新生銀行 | 全期間固定金利(ステップダウン金利) | (30年) | 1.500% | 1.200% | – |

SBI新生銀行 | 全期間固定金利(ステップダウン金利) | (35年) | 1.500% | 1.300% | – |

SBI新生銀行 | 変動金利(半年型)タイプ<変動フォーカス> | (-) | 0.000% | 0.450% | – |

三井住友銀行 | 変動金利 | (-) | 0.720%~0.925% | 0.720%~0.925% | ±0.000% |

三井住友銀行 | 全期間固定金利 | (2年) | 0.850%~1.050% | 0.850%~1.050% | ±0.000% |

三井住友銀行 | 全期間固定金利 | (3年) | 1.000%~1.200% | 1.000%~1.200% | ±0.000% |

三井住友銀行 | 全期間固定金利 | (5年) | 1.150%~1.350% | 1.100%~1.300% | – 0.050% |

三井住友銀行 | 全期間固定金利 | (10年) | 1.550%~1.750% | 1.450%~1.650% | – 0.100% |

三井住友銀行 | 当初固定金利 | (5年) | 0.900% | 0.850% | – 0.050% |

三井住友銀行 | 当初固定金利 | (10年) | 1.300% | 1.200% | – 0.100% |

三井住友銀行 | 全期間固定金利 | (10年~15年) | 1.730% | 1.720% | – 0.010% |

三井住友銀行 | 全期間固定金利 | (15年~20年) | 1.800% | 1.790% | – 0.010% |

三井住友銀行 | 全期間固定金利 | (20年~35年) | 1.880% | 1.790% | – 0.090% |

三井住友銀行 | 全期間固定金利(借り換え) | (10年~15年) | 1.220% | 1.160% | – |

三井住友銀行 | 全期間固定金利(借り換え) | (15年~20年) | 1.270% | 1.210% | – |

三井住友銀行 | 全期間固定金利(借り換え) | (20年~25年) | 1.300% | 1.230% | – |

三井住友銀行 | 全期間固定金利(借り換え) | (25年~30年) | 1.640% | 1.560% | – |

三井住友銀行 | 全期間固定金利(借り換え) | (30年~35年) | 1.680% | 1.590% | – |

三井住友銀行 | 変動金利(借り換え) | (-) | 0.820%~0.975% | 0.820%~0.975% | – |

三井住友銀行 | 全期間固定金利(借り換え) | (2年) | 0.950%~1.100% | 0.950%~1.100% | – |

三井住友銀行 | 全期間固定金利(借り換え) | (3年) | 1.100%~1.250% | 1.100%~1.250% | – |

三井住友銀行 | 全期間固定金利(借り換え) | (5年) | 1.250%~1.400% | 1.200%~1.350% | – |

三井住友銀行 | 全期間固定金利(借り換え) | (10年) | 1.650%~1.800% | 1.550%~1.700% | – |

三井住友銀行 | 当初固定金利(借り換え) | (5年) | 0.900% | 0.850% | – |

三井住友銀行 | 当初固定金利(借り換え) | (10年) | 1.300% | 1.200% | – |

三井住友信託銀行 | 当初固定金利 | (2年) | 0.700%~1.000% | 0.700%~1.000% | ±0.000% |

三井住友信託銀行 | 当初固定金利 | (3年) | 0.750%~1.050% | 0.750%~1.050% | ±0.000% |

三井住友信託銀行 | 当初固定金利 | (5年) | 0.800%~1.100% | 0.800%~1.100% | ±0.000% |

三井住友信託銀行 | 当初固定金利 | (10年) | 0.900%~1.200% | 0.850%~1.150% | – 0.050% |

三井住友信託銀行 | 当初固定金利 | (15年) | 1.220%~1.520% | 1.150%~1.450% | – 0.070% |

三井住友信託銀行 | 当初固定金利 | (20年) | 1.320%~1.620% | 1.250%~1.550% | – 0.070% |

三井住友信託銀行 | 当初固定金利 | (30年) | 1.370%~1.670% | 1.300%~1.600% | – 0.070% |

三井住友信託銀行 | 変動金利 | (-) | 0.720%~1.275% | 0.720%~1.275% | ±0.000% |

三井住友信託銀行 | 当初固定金利 | (2年) | 0.450%~0.750% | 0.450%~0.750% | ±0.000% |

三井住友信託銀行 | 当初固定金利 | (3年) | 0.500%~0.800% | 0.500%~0.800% | ±0.000% |

三井住友信託銀行 | 当初固定金利 | (5年) | 0.550%~0.850% | 0.550%~0.850% | ±0.000% |

三井住友信託銀行 | 当初固定金利 | (10年) | 0.650%~0.950% | 0.600%~0.900% | – 0.050% |

三井住友信託銀行 | 当初固定金利 | (15年) | 0.970%~1.270% | 0.900%~1.200% | – 0.070% |

三井住友信託銀行 | 当初固定金利 | (20年) | 1.070%~1.370% | 1.000%~1.300% | – 0.070% |

三井住友信託銀行 | 当初固定金利 | (30年) | 1.120%~1.420% | 1.050%~1.350% | – 0.070% |

三井住友信託銀行 | 変動金利 | (-) | 0.475%~1.025% | 0.475%~1.025% | – |

ソニー銀行 | 変動金利(新規・自己資金10%以上) | (-) | 0.457% | 0.457% | ±0.000% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (2年) | 0.750% | 0.750% | ±0.000% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (3年) | 0.750% | 0.750% | ±0.000% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (5年) | 0.812% | 0.800% | – 0.012% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (7年) | 0.857% | 0.800% | – 0.057% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (10年) | 0.990% | 0.980% | – 0.010% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (15年) | 1.279% | 1.261% | – 0.018% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (20年) | 1.392% | 1.356% | – 0.036% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (20年超) | 1.484% | 1.480% | – 0.004% |

ソニー銀行 | 変動金利 | (-) | 0.507% | 0.507% | ±0.000% |

ソニー銀行 | 全期間固定金利 | (2年) | 0.800% | 0.800% | ±0.000% |

ソニー銀行 | 全期間固定金利 | (3年) | 0.800% | 0.800% | ±0.000% |

ソニー銀行 | 全期間固定金利 | (5年) | 0.862% | 0.850% | – 0.012% |

ソニー銀行 | 全期間固定金利 | (7年) | 0.907% | 0.850% | – 0.057% |

ソニー銀行 | 全期間固定金利 | (10年) | 1.040% | 1.030% | – 0.010% |

ソニー銀行 | 全期間固定金利 | (15年) | 1.329% | 1.311% | – 0.018% |

ソニー銀行 | 全期間固定金利 | (20年) | 1.442% | 1.406% | – 0.036% |

ソニー銀行 | 全期間固定金利 | (20年超) | 1.534% | 1.530% | – 0.004% |

ソニー銀行 | 変動金利(新規・自己資金10%以上) | (-) | 0.757% | 0.757% | ±0.000% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (2年) | 0.650% | 0.650% | ±0.000% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (3年) | 0.650% | 0.650% | ±0.000% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (5年) | 0.712% | 0.700% | – 0.012% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (7年) | 0.757% | 0.700% | – 0.057% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (10年) | 0.890% | 0.880% | – 0.010% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (15年) | 1.179% | 1.161% | – 0.018% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (20年) | 1.292% | 1.256% | – 0.036% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (20年超) | 1.384% | 1.380% | – 0.004% |

ソニー銀行 | 変動金利 | (-) | 0.807% | 0.807% | ±0.000% |

ソニー銀行 | 全期間固定金利 | (2年) | 0.700% | 0.700% | ±0.000% |

ソニー銀行 | 全期間固定金利 | (3年) | 0.700% | 0.700% | ±0.000% |

ソニー銀行 | 全期間固定金利 | (5年) | 0.762% | 0.750% | – 0.012% |

ソニー銀行 | 全期間固定金利 | (7年) | 0.807% | 0.750% | – 0.057% |

ソニー銀行 | 全期間固定金利 | (10年) | 0.940% | 0.930% | – 0.010% |

ソニー銀行 | 全期間固定金利 | (15年) | 1.229% | 1.211% | – 0.018% |

ソニー銀行 | 全期間固定金利 | (20年) | 1.342% | 1.306% | – 0.036% |

ソニー銀行 | 全期間固定金利 | (20年超) | 1.434% | 1.430% | – 0.004% |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (10年) | 0.590% | 0.580% | – |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (15年) | 1.066% | 1.066% | – |

ソニー銀行 | 全期間固定金利(新規・自己資金10%以上) | (20年) | 1.217% | 1.217% | – |

ソニー銀行 | 全期間固定金利 | (10年) | 0.640% | 0.630% | – |

ソニー銀行 | 全期間固定金利 | (15年) | 1.116% | 1.116% | – |

ソニー銀行 | 全期間固定金利 | (20年) | 1.267% | 1.267% | – |

東京スター銀行 | 変動金利 | (-) | 0.750%~1.250% | 0.750%~1.250% | ±0.000% |

東京スター銀行 | 当初固定金利 | (3年) | 0.750%~1.250% | 0.650%~1.150% | – 0.100% |

東京スター銀行 | 当初固定金利 | (5年) | 0.750%~1.250% | 0.650%~1.150% | – 0.100% |

東京スター銀行 | 当初固定金利 | (10年) | 0.850%~1.350% | 0.700%~1.200% | – 0.150% |

東京スター銀行 | 変動金利 | (-) | 0.450%~1.250% | 0.450%~1.250% | ±0.000% |

東京スター銀行 | 当初固定金利 | (3年) | 0.850%~1.650% | 0.750%~1.550% | – 0.100% |

東京スター銀行 | 当初固定金利 | (5年) | 0.850%~1.650% | 0.750%~1.550% | – 0.100% |

東京スター銀行 | 当初固定金利 | (10年) | 0.950%~1.750% | 0.800%~1.600% | – 0.150% |